银行业再现一起“飞单”事件,这次涉事的是华夏银行。

日前,裁判文书网披露的一则二审判决书显示,华夏银行长安支行客户经理赵某向客户私自售卖非该行理财产品,导致客户程女士损失200余万元,程女士将华夏银行告上法庭索赔。

案件争议的焦点包括华夏银行北京分行、华夏银行长安支行是否存在过错并承担侵权责任,以及是否负有向程女士支付逾期利息的义务。

最终,法院认定华夏银行在内部管理上存在疏漏,判定华夏银行长安支行、华夏银行北京分行在20%的过错程度范围内先行承担赔偿责任。涉案的私募公司创始人嵇某及客户经理赵某也因构成非法吸收公众存款罪,被依法惩处。

老太200多万元未能兑付

裁判文书网显示,程女士出生于1951年,住北京市西城区。2011年至2014年,程女士在华夏银行长安支行多次购买其工作人员销售和推荐的理财产品。

2014年,程女士在华夏银行长安支行职员赵某的推荐和介绍下,签订了《北京元享同盈投资中心(有限合伙)有限合伙协议》,约定程女士作为有限合伙人入伙金额为215万元,预期年收益为11%,投资期限12个月,认缴份额1次付清。2014年5月13日,程向红将215万元汇入北京元享同盈投资中心(有限合伙)账户中。

然而,2015年5月,合伙协议约定的返还合伙资金本金及收益的日期到期后,程女士并未收到合伙资金本金及约定收益。

涉案员工参与非法吸收资金2600余万元

文书显示,涉案的这家私募公司背后并不简单,合伙人嵇某联合了华夏银行、兴业银行的银行员工寻找投资人,共计向181名投资人非法吸收资金4.8亿余元,造成投资人损失1.9亿余元。本次涉案的员工赵某也参与非法吸收资金2600余万元,造成投资人损失1000余万元。

据嵇某介绍,他找到合适的项目后,会把产品的投资方向、风控措施、预期收益和返本期限这四项核心产品内容以PPT的形式告知华夏银行亮马桥支行的客户经理张某、兴业银行积水潭支行的客户经理胡某等人,让他们帮助寻找投资人。他打包给张某、胡某等人的收益根据投资金额不同为9%-18%不等。

赵某表示,王某和张某先后找她帮助销售某基金产品,之后她向自己在华夏银行的客户进行推销,张某给她的打包佣金是投资本金的16%。

天网恢恢,疏而不漏。2020年7月,法院判决如下:嵇某犯非法吸收公众存款罪,判处有期徒刑7年6个月,并处罚金35万元;赵某犯非法吸收公众存款罪,判处有期徒刑2年8个月,并处罚金8万元;责令嵇某、赵某退赔投资人的经济损失。

此后,程女士又将华夏银行北京分行、华夏银行长安支行告至法院,要求对其遭受的损失进行赔偿。

多次出现“飞单”事件

本次涉案的华夏银行,近年来已有多起“飞单”事件,曾因员工管理不到位被处罚。

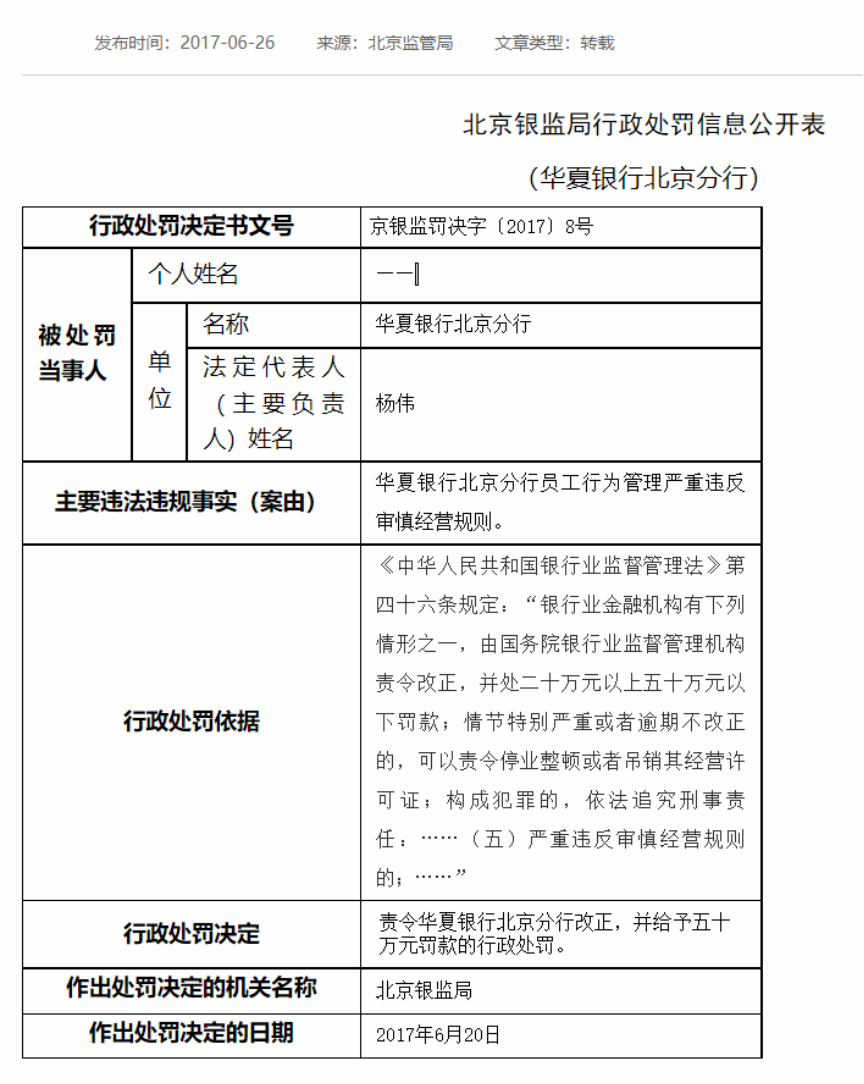

文书显示,华夏银行北京分行在2013年至2015年期间,发生多名员工违规向客户推介、销售非本行代销的私募基金及其他第三方理财投资产品,涉及金额较大、支行(经营单位)较多,社会影响恶劣。北京银监局认为华夏银行北京分行在员工日常行为管理内部控制方面存在较为严重的漏洞,责令华夏银行北京分行改正,并给予50万元罚款的行政处罚。

图片来源:北京银保监局官网

2019年5月17日,裁判文书网披露了多份华夏银行北京公主坟支行侵权责任纠纷二审民事判决书。判决书显示,原华夏银行公主坟支行个人客户经理申某在2013年9月至2014年间私自向43名投资人销售非本行组织销售的“理财产品”,非法吸收公众存款共计5000余万元。二审北京市海淀区人民法院判定华夏银行公主坟支行存在20%的过错程度范围先行承担赔偿责任。

在前述华夏银行长安支行涉及的诉讼中,赵某也表示,2014年夏天,张某说产品回款出现问题,兑付不了,她就去找嵇某,结果发现多位华夏银行职员都在帮嵇某卖产品,而且也都兑付不了。

至于本案件中华夏银行是否应当担责,法院认为,作为赵某的工作单位,华夏银行长安支行未能通过有效的内部控制措施及时发现赵某的私售行为,华夏银行长安支行违反审慎经营规则的过错行为与程女士的投资损失之间存在因果关系。

最终,法院维持一审判决。华夏银行北京分行、华夏银行长安支行向程女士支付财产损害赔偿款422418.21元。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00