近三个月,红利指数下跌了11%,而上证指数回调了8%。

可以明显看出,红利板块是进行了一次幅度较深的调整,甚至权重最大的银行股也没有幸免。

但细心发现,以高速公路为代表的交通运输板块却在这波大回调中顽强地挺了下来,而且不少相关概念股还创下了历史新高。甚至,这个趋势在过去三年里一直保持。

这三个月,为何资金单独青睐这个板块?

在众多红利资产中,高速公路未来能继续媲美以长江电力为代表的水电资产吗?

01

Wind数据显示,今年以来,申万高速公路指数(851731)涨幅9.85%,显著高于同期上证指数。

近3年,该指数在2021年、2022年、2023年的年度涨幅分别为6.9%、-0.3%、17.5%,也连续3年跑赢上证指数。

个股方面,皖通高速、山东高速、宁沪高速三家高速公路公司今年涨幅居前三甲,分别上涨51.91%、45.09%、44.29%。紧随其后的粤高速A、招商公路涨幅均超30%,这个细分板块有65%的个股收益为正。

如果将时间线拉长,不少高速公路股的涨幅更为惊人。

例如,皖通高速自2020年1月以来,4年多的时间累计涨幅约250%,同期山东高速累计上涨163.52%,粤高速A累计涨幅84.89%,招商公路涨74%,宁沪高速涨61.83%。

高息股的审美无非几个标准,1)低估值;2)高分红比例;3)稳健的业绩基础。但许多行业的高分红标的随着年初的一波上涨,股息率变得越来越低,也就逐渐失去了吸引力,而且业务模式也存在一定的瑕疵,并不能保证能够持续稳定的分红输出,所以资金在选择红利资产方面更加严苛挑剔,想要优中选优,并不容易。

高速公路的业务模式非常简单透明,前期借钱修路,后期收租还款。乍一看,跟修水电站的模式是有些类似的,只要前期投入到位,后面漫长的时间就有源源不断的现金流入。

而且行业本身带有一定的垄断性质,价格标准明确且受到管制,企业经营受宏观经济影响造成的波动,要比许多行业小很多。

所以公路上市公司业绩有稳定支撑,即使其他条件变化,例如上半年极端天气多发,免费通行的时间增加,上市公司业绩也不会出现大幅下滑。

其次,高速公路收费年限长达25-30年,资产进入稳定期之后在相当长一段时间内是收入分红稳定的保证。近三年板块里,粤高速、皖通高速、山东高速、招商公路、宁沪高速等企业一直都保持着高分红比例,并且在不断提升。

而且考虑到高速公路板块主要上市公司控股股东均为地方交投或国资背景,资金需求较大,后续有动力要求上市公司保持高分红。随着中特估体系的提出,对国企市值考核要求趋严,未来有望进一步推动上市公司提高分红比例。

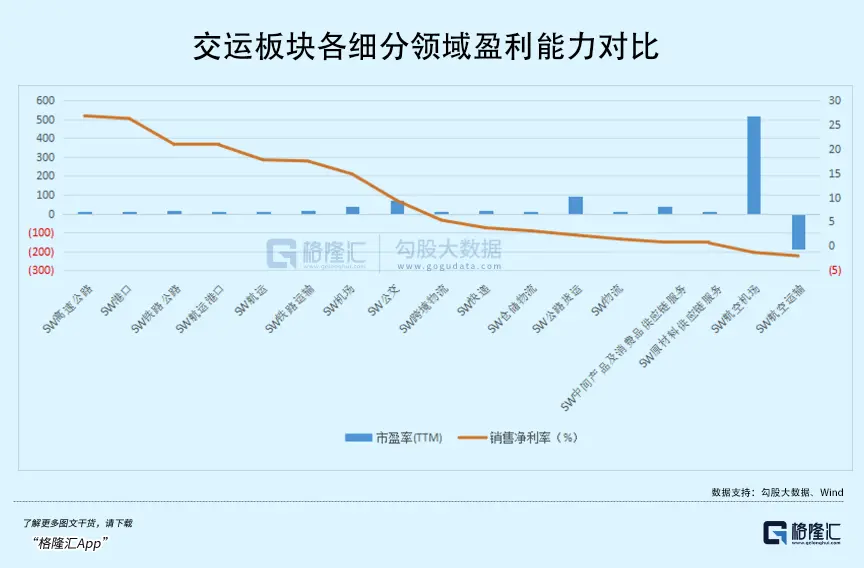

交运赛道中,估值和盈利能力对比其他板块也更具优势。 对比中报净利率和目前市盈率,虽然高速公路的13倍不算特别低,但在众多细分行业里盈利能力的确是位列前茅的。

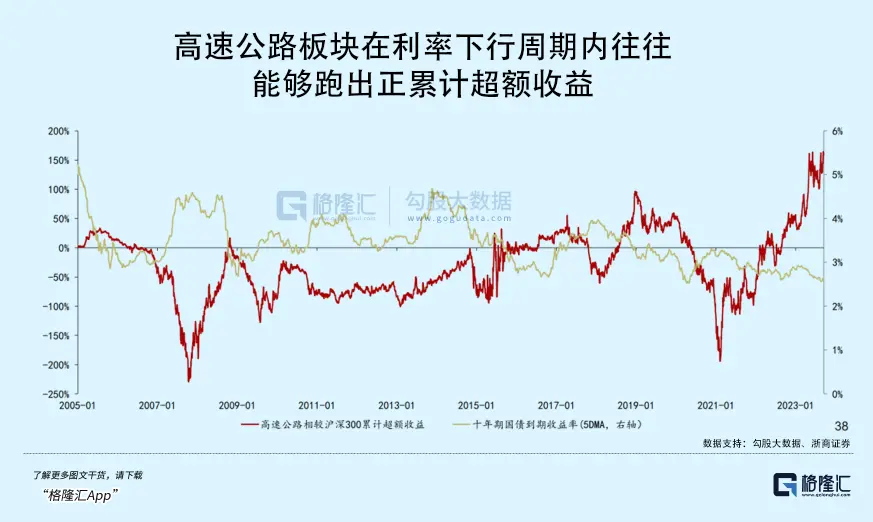

从市场表现来看,高速公路板块的行情触发,主要和两个条件有关, 一个是资金结构,另一个是整体收益率的走低。

2020年中起,板块和沪深300走势就开始呈现明显的负相关性。也就是说,一般在大盘指数表现比较差的时候,高速公路板块会逐渐受到资金追捧,由于其自身的类债属性,在风险溢价较高的市场环境中,随着长期资金入市比例的提升,对类债资产需求也在扩大。

2023年8月以来政策上大力推动中长期资金入市,举措包括放宽险资、年金基金股票投资限制,提升权益投资规模等。实际高速公路板块也获得了长期资本的青睐,比如上半年持续增持赣粤高速的长城人寿,去年尚未出现在是大股东之列,但今年上半年已经以6.18%的持股位居第二位了。

另一方面,十年期国债收益率的持续下降说明了,市场的风险偏好和全社会潜在投资回报率都在向下调整,能够承接流动性的投融资需求不足。这样的环境下,股息率和十年期国债收益率的差值放大了高速公路板块的防御属性,使其能够在不确定性较高的阶段吸引资金躲避风险。

吸引资金的不光只有他们的股票,还有REITs。

这种对个人投资者还比较新颖的投资品种已经上市三年有余,是一种向投资者募集资金投资于不动产、基建项目,并分配投资收益的基金,按照分红规定,90%以上的年度可分配金额都应拿来分配给投资者。

比如中金公司和山东高速公司于去年10月发行的中金山高集团高速公路REIT,募资29.85亿元用于山东鄄菏高速项目,迄今四笔分红累计每份1.1224元,按照当前基准日平均净值计算,分红收益率高达16.10%,目前在二级市场的交易价值,从最低5.366元增加了约2块钱,涨幅接近40%。

02

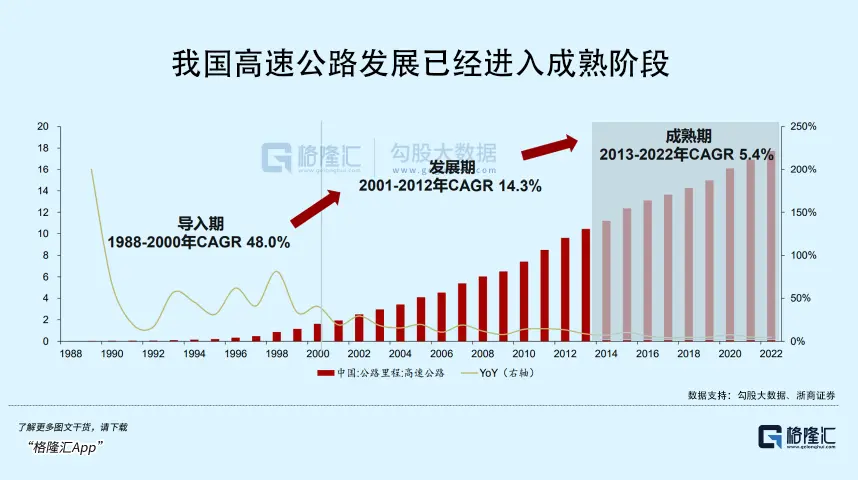

从行业视角来看,目前国内的高速公路已经进入高存量低增速阶段。

截至2022年,我国高速公路总里程已经达到17.73万公里,过去十年的复合增速为5.4%。多数东、中部省份已经有很成熟、密度高的公路网络体系了,未来的建设重点主要集中在西部,高速公路密度有较大的提升空间。

高速公路作为基础设施,参与建设运营的企业基本都由本省份国资各自控股,以特许经营的方式控制企业数量,形成了一定的政策性壁垒,而且公路建设资金投入大,回收期长,私营企业在长期的融资渠道上没有优势,所以能最大程度地减少行业竞争。

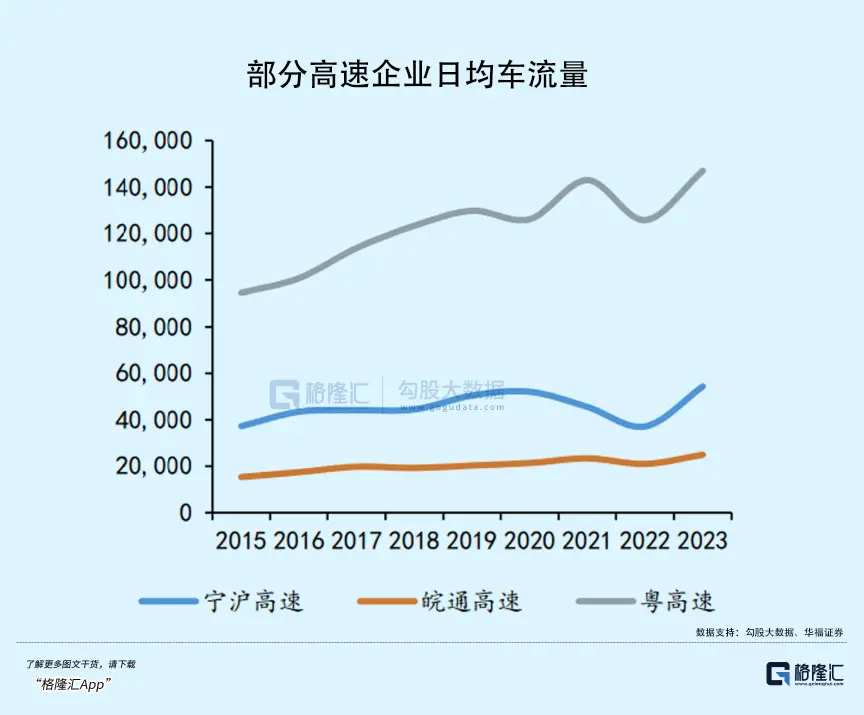

但受区位经济影响,经济发达区域通常公路网络密度高,节点价值高,自然车流量上限更加宽阔,北京、长三角、广东等地区的单位公里创收能力明显要更出色,在这种特殊的竞争优势下,诸如粤高速、宁沪高速等企业市场地位就更加突出。

从业务模式上看,高速公路企业最主要的收入来源是通行费用,可以拆解为 车流量X单位里程收费X里程数。

其中,里程价格由于受到地方政府的严格管控,是最不具备弹性的。这个收费标准,应该考虑到公路的技术等级,投资总额,当地物价指数、贷款偿还期限,交通量等不同因素。笼统来说,比较发达的地区和造价高的路段,收费水平应该略高一些。

但是为了缓解投入运营后的还款压力,地方政府起码会保证一个合理的价格水平,比如,设置在某些低流量密度路段的盈亏平衡点上, 通常来说,对高流量密度路段的盈利是很有利的。

除此之外,高速公路经过扩建后,为了覆盖日益提高的土地及人工成本,也有理由考虑提高收费标准,未来随着改扩建成为公路企业投资的主要形式,一定程度为企业收入带来一些成长空间。

相比于价格,车流量的平稳是企业业绩更需要的。车流量又分为客车及货车车流量,前者主要受汽车保有量和居民出行意愿影响,而后者跟经济周期关联度较高。

作为可以日常观察的指标,我们发现车流量在20-23年期间受疫情影响反复波动,但长期来看有望恢复至疫情前小幅增长的态势,甚至部分高速企业所管理的路段车流量已经超越了2019年。

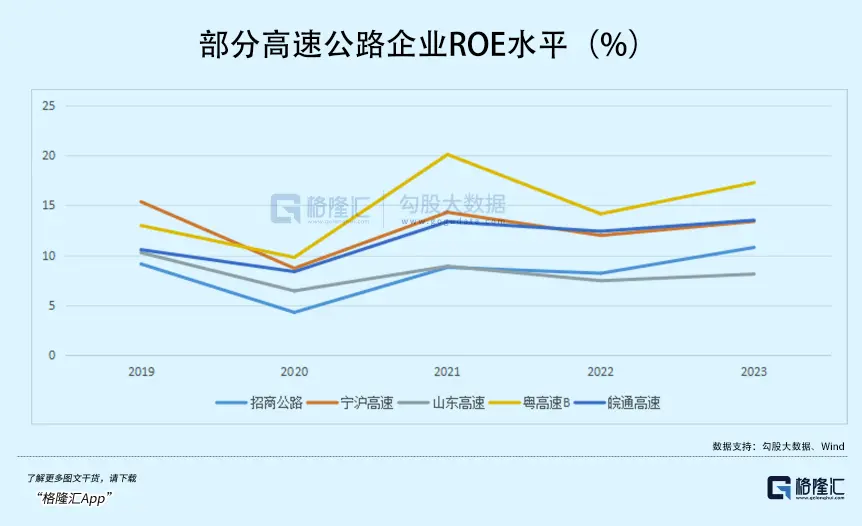

修复良好的态势其实在去年年报中已经有所反映,ROE和毛利率呈现上升态势 。

03

公路资产的可持续经营能力是稳定分红的基础,不光受量价的周期性波动影响,还取决于资产能够持续经营的时间。

区别于政府还贷公路,公路企业法人经营的公路叫做经营性公路,实际上是种特许经营权,由公司自建自收自支,但经营期一满后就需要转交给政府,除非期间有改建需求,可以适当延长期限,否则一般不超过30年。

当前上市高速公路公司路产剩余经营期平均在12年左右,如果新建及改扩建路产未来特许经营期可以延长,对业绩持续性是无疑是一大利好。

令投资人感到欣慰的是,行业新政策已经为其开辟新的土壤。我国也已于 2015年和 2018 年修订《收费公路管理条例》,要求经营期限要与偿债期限匹配,而且对于投资规模大、回报周期长的高速公路,可以约定超过30年的特许经营期限。

从投资逻辑上,改扩建项目更多的公司业绩在未来应该更具弹性,比如粤高速A,以及皖通高速。

长期来看,高速公路虽然是门现金流稳健的生意,但估值想要触及20倍以上的长江电力,对比还是有些劣势。

虽然改扩建后延长收费期限是一大利好,但会受到公路资产之间竞争分流的影响。比如惠龙高速与莞番高速的相继开通,是否会导致粤高速控股的广惠高速的车流量减少,继而减少通行费收入。

而且,水电资产的发电成本在众多能源中首屈一指,虽然有季节性影响,但发电能力是一直稳定可靠的,这奠定了我国发电结构对水电的依赖。

但公路有足够多的替代交通工具,除了货车运输,还有航运,水运,高铁,地铁等方式,而人们出行方式和偏好并不那么依赖公路。公路货运量占比已经常年保持在了七成以上,向上空间并不大。

其次,特许经营期限可以通过改扩建方式延续收费,但对市场来说总有不确定性的,一个存在长期可持续经营问题的生意,市场往往不会给予过高估值。

并且,期限到了之后交回给政府,如果能够以委托管理的模式继续经营,变成类似物业公司的身份,或许有望转变为更轻资产运营的模式,虽然有一定估值优势,但是收入和利润规模可能会大打折扣。

总的来看,估值保持在十倍左右的高速公路企业会是大资金一直青睐的对象,特别是在市场风险偏好下行的阶段, 但正如曾经瓦解过的抱团资产一样 ,当价格来到过高的交易倍数时,对比一下长江电力,想想市场为什么愿意给这么高的估值。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00