27万亿长线资金迎来重大利好。

受此消息刺激,A股成交额时隔2个月重返万亿规模。

财政部10月30日披露,近日已发文明确将国有商业险企当年度考核调整为“3年周期+当年度”相结合的考核方式。机构普遍认为,此举将优化市场结构,降低市场波动,促进资本市场平稳健康发展。

目前A股市场至少有5条利好支撑,多家机构看好接下来市场走势。

近期利好包括:

1.长期资金入市措施落地,国有商业保险公司实施3年长周期考核;

2.央行、财政部相继真金白银托举市场,中央汇金在增持四大行后,再买入ETF;

3.央企、上市公司掀起回购潮;

4.易方达等公募机构纷纷展开自购;

5.ETF申报、审批持续加速。

// 27万亿资金迎重大利好 //

财政部10月30日消息显示,近日已印发《关于引导保险资金长期稳健投资、调整国有商业保险公司绩效评价相关指标的通知》(下称《通知》),明确将险企当年度考核调整为“3年周期+当年度”相结合的考核方式,相关要求自印发之日起施行,其他商业保险公司可参照执行。

根据金融监管总局数据,截至今年9月末,保险资金运用余额27.18万亿元,同比增长10.8%。其中,投资股票和证券投资基金为3.48万亿元,占比12.80%。

2016年以来,保险资金投资股票、基金的比例基本稳定在10%-15%之间,距离监管部门规定的权益类资产投资比例上限还有很大空间。

9月10日,金融监管总局发布《关于优化保险公司偿付能力监管标准的通知》,降低了对负债久期长的保险品种的偿付能力要求,进一步引导“长钱长投”,同时,降低了保险公司投资沪深300指数成份股、科创板上市普通股票、公募REITs的风险因子,并要求保险公司加强投资绩效长周期考核,有利于提高保险资金投资权益类资产的积极性和稳定性。

根据券商中国报道,此次《通知》聚焦保险行业的排头兵,目的在于发挥关键少数的示范引领作用。

根据2022年报披露信息,由财政部或中央汇金控股的8家保险公司:中国人民保险、中国人寿保险、中国太平保险、中国出口信用保险、中国农业再保险、中国再保险、新华人寿保险、中汇人寿保险,截至2022年底,资金运用规模共9.37万亿元,占全行业资金运用余额的比例约34.74%。

第一财经援引业内人士观点指出,对国有商业保险公司实施三年长周期考核,有助于降低短期考核对其投资运作的不利影响,提高其投资股票、基金等权益类资产的积极性。

而且,股票、基金等权益类资产的波动性较大,涨跌周期通常超过一年。对国有商业保险公司实施三年长周期考核,也将有助于提升保险资金对权益类资产短期波动的容忍度,缓解其为应对考核而追涨杀跌、频繁申赎等短期投资行为,增强国有商业保险公司投资股票、基金等权益类资产的稳定性。

// A股成交重返万亿规模 //

10月30日,A股继续放量上涨,成交额时隔两个月再度突破万亿,科技和医药板块全面爆发,投资者信心快速修复。在政策连续发力下,A股量价齐升,底部5连阳,场外观望资金有望陆续进场。此外,北上资金小幅净卖出24亿元。

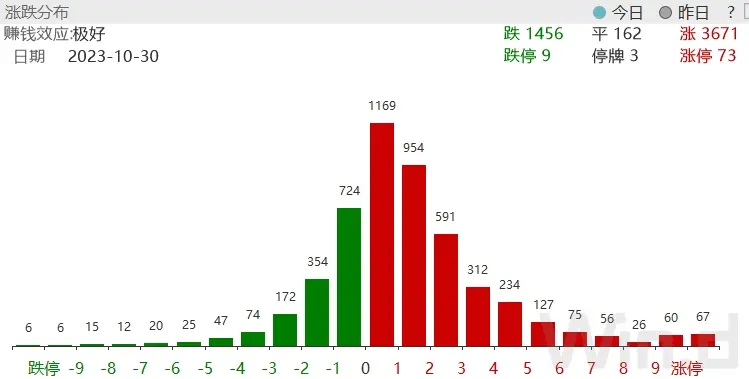

截至10月30日收盘,上证指数涨0.12%报收于3021.55点;深成指涨1.61%报收于9927.99点;创业板指涨2.48%报收于1977.69点,万得全A总成交1.04万亿。

从个股具体表现来看,上涨公司数3600多家,涨停公司数67家,下跌公司数1400多家,跌停公司数6家,上涨公司数多于下跌公司数,人气维持高位。

10月30日,万得全A大幅上涨1.01%,成交额为1.04万亿,较前一交易日继续放量。今日A股开盘后震荡攀升,已连续5日收阳,成交额突破万亿,创两个月以来新高。从最近半个月的K线图来看,呈现明显的V型反转态势,市场信心得到快速修复。随着政策利好不断发酵,做多动能有望持续释放。

// 科技、医药板块大幅领涨 //

10月30日,A股放量拉升,行业板块方面多数收涨,其中,半导体板块大幅上涨3.22%,位居首位;技术硬件与设备、生物制药、医疗保健设备与服务、软件与服务、媒体等板块亦涨幅居前。

从涨幅居首的半导体板块来看,卓胜微、天德钰、炬芯科技、美芯晟、南芯科技、力芯微、中科蓝讯、圣邦股份、杰华特、芯海科技、思特威-W、赛微微电、聚辰股份、赛腾股份、等多股涨停或涨幅超10%,英集芯、晶丰明源、韦尔股份等多股亦大幅拉升。

消息面上,半导体行业景气出现明显回暖迹象,韦尔股份最新三季报数据显示公司业绩同比大幅改善,净利润同比增长近3倍,Q3业绩大幅扭亏,韦尔股份作为国内半导体设计和消费电子龙头,一定程度上可以看作半导体周期风向标,行业周期底部反转有望快速到来。

有机构表示,IDC预计2024年全球、国内手机出货量将分别增长5.9%和6.2%。智能手机、个人电脑等消费电子领域是存储芯片 的主要下游,消费电子复苏叠加存储厂商主动减产,行业供需关系持续改善。

对于创新药而言,有券商表示,从最新披露的基金三季报看,全部 基金重仓 持股中,医药持仓占比为12.18%,环比提升1.11个百分点,医药持仓比例已连续3个季度环比提升。剔除医药主题基金后其它基金的医药持仓占比为6.21%,环比提升0.77个百分点,但持仓占比从历史来看仍然较低。

从下跌板块来看,银行、能源、电信服务等板块跌幅居前。

// 中金:建议关注三条配置思路//

对于接下来市场走势,多家机构持乐观态度。

值得注意的是,在10月29日的研报中,中信证券便建议积极布局前期跌幅较大的科技股和医药股。

该报告指出,以10月底中央财政积极扩张为信号,年末即将召开的中央经济工作会议将为2024年宏观经济确认重要基准,从而强化市场共识、加速情绪转暖、推动资金入市,11月即将进入“三阶段策略布局”的第二步,建议积极布局前期跌幅较大的科技医药。

医药建议重点关注创新药和出海品种;科技自主可控方向建议密切跟踪AI应用端的潜在突破和半导体的国产化进程;科技顺周期方向,建议关注居民终端消费改善对消费电子、智能驾驶厂商和零部件的订单推动,以及未来政府、企业开支预期增加带来2024年软件、安防等行业的困境反转。

在最新的研报中,中金则建议关注三条配置思路。

该机构指出,在当前积极因素不断累积的背景下,市场预期有望逐步改善,对于后续表现不必悲观,市场下行空间十分有限,市场当前机会大于风险,四季度建议多关注阶段性及结构性机会。

行业建议:温和复苏环境下关注基本面先行改善行业。建议关注三条配置思路。

1)受益于政策边际变化、基本面修复空间和弹性比较大的基建链条相关行业;弱复苏环境下需求有望边际好转、库存和产能等供给格局改善,具备较强业绩弹性的领域值得关注,如白酒、白色家电等。

2)与国内宏观关联度不高、股息率高且具备优质现金流的领域,尤其是受益国企估值重塑的油气和电信央企。

3)顺应新技术、新趋势且存在产业催化的科技成长细分领域,例如通信、半导体等TMT行业。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00