10月9日,10月长假后第一个交易日, 国债期货 各合约盘中一度全面上涨,尾盘有所回落。叠加节前反弹,半数合约实现四连涨。在前期阶段下跌创出上市以来最大跌幅后,近期持续反弹是否意味调整结束。10月份 债市 能否逐渐走好,值得期待。

// 国债期货持续反弹 //

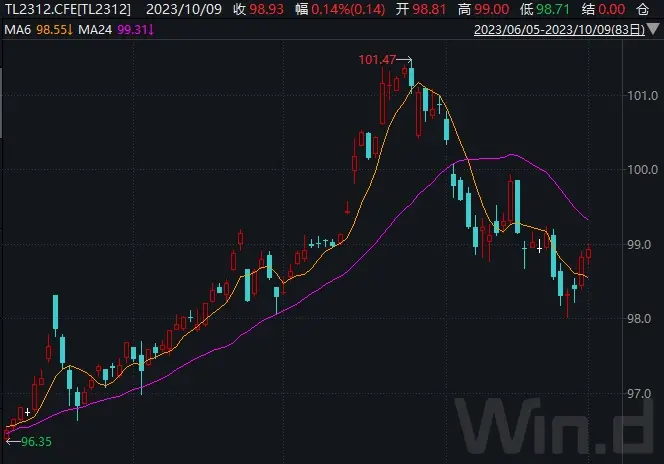

在经过一轮下跌后,近期各期限 国债期货 合约持续反弹。Wind行情显示,9月26日,2年期、5年期、10年期和30年期 国债期货 合约探底后开启反攻,长假前后均持续上涨,走出止跌回升的小趋势。 国债期货 本轮调整时间长,幅度大,创各期上市以来最大回落是否已经结束,还需关注。

// 国债期货

本轮调整幅度大 //

以四个年限主力合约来看,4月下旬才刚刚上市的30年期 国债期货 主力合约( TL2312 )波动最大,上涨最强劲,回探时幅度也大。Wind行情显示,期间共经历了三次明显的短线回调。分别是6月14日至6月19日,四个交易日下跌0.83%。紧随其后7月24日再创新高后开启回落,至7月底,短期6个交易日下跌0.58%。而本轮短线自8月25日见顶以来持续开启回落至9月26日,23个交易日大幅下跌2.96%,创上市以来短线最大调整。

而资金成交最活跃的 10年期国债期货 主力合约( T2312 )整体短线调整时间段与30年期主力合约相近,但调整时长有微幅差异,调整幅度也明显要小。期间三次跌幅分别为0.69%、0.59%和1.16%,本轮调整自8月22日就已经开始,历经25个交易日于9月25日触底,跌幅也是历次最大。

另外5年期和2年期主力合约每轮调整幅度更小,但本次调整也都超过前期。可见各期主力合约波动大小不一,但走势基本一致,是否意味着 国债期货 持续上涨的牛市行情已结束,顶部或已出现?、// 10月债市如何走? //

申万宏源 金倩婧、王胜认为,虽然当前政策利率处于低位,但是8月下旬至今资金利率偏高位运行,前期资金利率也并未明显低于政策利率,资金利率不存在由低位向中性水平回归的转向。在当前货币政策保持宽松基调的背景下,9月资金面收敛后,10月资金面重回边际宽松的概率较大,继续看好10月资金面重回宽松带动 债市 “牛陡”行情。

华创证券 周冠南团队认为,短期 债市 逐步进入宽信用观察期,但也不排除政策进一步加码的可能,长端预计维持高位盘整态势,资金修复下短端确定性更高,信用票息更加稳妥。

(1)长端品种:配置需求或有修复,但“宽信用”扰动下预计收益率维持高位盘整,政策力度和风险偏好变化仍有不确定性,收益率下行空间有限。尽管当前点位市场调整相对充分,机构配置需求或有所修复。

(2)短端品种: 央行 呵护态度延续,考虑前期资金调整幅度偏大,跨季后资金价格或有所修复,建议关注短端相对高确定性的机会。相较长端而言,短端赔率明显升高。从季节性来看,跨季后伴随资金预期逐渐转向平稳,期限利差多会出现季节性走扩,建议机构关注短端相对高确定性交易机会。就估值而言,相较于存单,短端国债、高等级中短票以及永续品种配置性价比相对更高。

(3)信用品种:赎回冲击后配置性价比有所提升,把握短久期、高票息品种机会。城投债重点关注化债政策倾斜区域,选择短端品种进行参与;银行二永债关注短端修复机会,警惕四季度发行节奏提速对长端可能带来的扰动;地产债关注稳地产政策密集出台后央国企投资机会,地产民企债维持谨慎;钢铁债整体配置性价比较低,可关注地产链修复下短端中低等级品种机会;煤炭债对中高等级主体可适当拉长久期至2年,并采取骑乘策略获取超额收益。

金源期货李婷、黄蕾、高慧则分析认为,当前依然是基本面好转利空 债市 叠加资金面持续宽松对 债市 相对利多, 因此目前 债市 仍难有趋势性行情,未来大概率维持横盘震荡,但未来政策面不确定性较高,目前市场预期较高的有一线楼市刺激政策继续加码、国债增发、 地方债 增发置换隐形债务,及其他提拉权益市场措施。如未来在政策持续加码下市场风险偏好开始升温,债券市场依然存在调整风险。当前利多 债市 的依然仅有资金面相对宽松且稳定,因此机会方面,我们依然认为更多的是结构性机会,一方面 TS2312 IRR 维持高位存在正套机会,另一方面 10Y-2Y 国债现券利差依然较窄存在一定做多利差机会。

太平洋证券 张河生、戴梓涵认为,节后资金压力缓解,短期 债市 维持震荡。受到资金面收敛以及国债供给放量的影响,9月份以来 10年期国债收益率 由8月末的2.56%震荡上行至2.68%。2023年第三季度例会表示加大已出台货币政策实施力度,保持流动性合理充裕。随着跨月跨季结束,10月国债供应量减少,流动性压力将有所缓解, 债市 情绪有望恢复。经济基本面方面,市场对经济修复有一定预期,9月 PMI 数据重回荣枯线以上对 债市 影响有限,后续经济复苏的持续性仍有待观察,预计 债市 中短期内维持区间窄幅震荡。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00