相比本周一表现平平的三年期美国国债标售,十年期美债标售显得强劲,不过得标利率创新高显示,利率上升的势头不可阻挡。

美东时间9月12日周二,美国财政部公布完成规模350亿美元的十年期美国国债标售,得标利率为4.289%,创2007年11月以来新高,较8月略低于4.00%的前次标售利率高29个基点。

不过,本次标售的预发行利率同样为4.289%,为去年10月以来首次截标利率持平预发行利率。如果高于预发行利率、即出现所谓尾部,则尾部越大,意味着财政部被迫所出售给竞标者的出价越低。

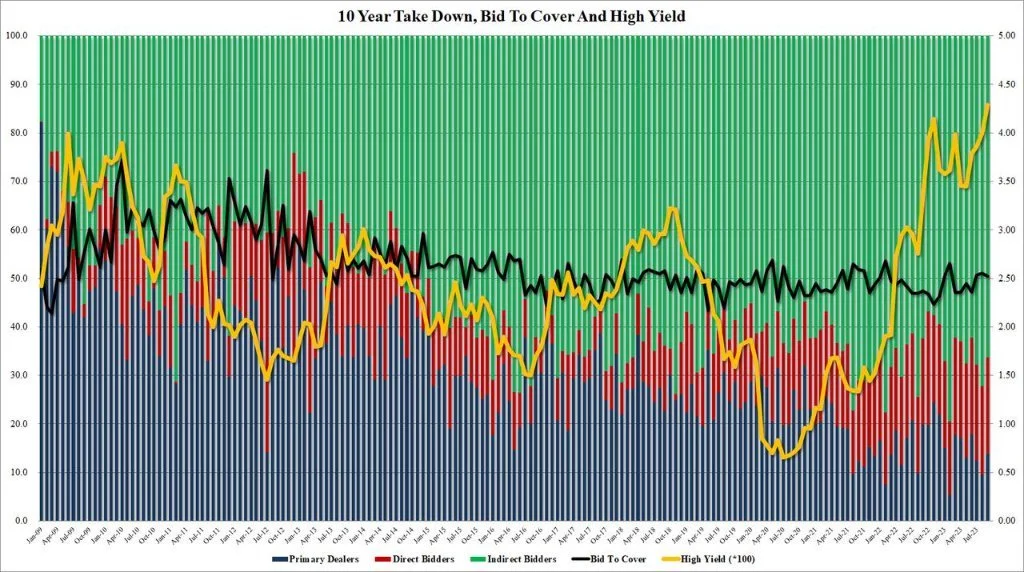

本次标售的竞标倍数为2.52倍,低于8月的2.56倍,但高于最近六次标售的均值2.43倍。

从得标分布看,包括海外央行等官方机构及私人投资者在内,间接购买人获配66.3%,低于8月的72.2%,为6月以来最低水平,但高于最近的均值65.8%。

美国国内的需求基本和均值一致。包括美联储和其他美国联邦政府实体在内,直接购买人获配19.9%,处于最近标售均值的高端。

包揽直接和间接购买者未吸纳部分债券、避免流拍的一级交易商则获配13.8%,高于8月的9.5%,但基本和最近六次标售的均值一致。

总体而言,周二的十年期美债标售即使不能说特别出色,也可以算得上稳健。标售结果公布后,二级市场10年期美国国债收益率保持小幅回落势头,后又小幅回升。

到周二债市尾盘,10年期美债收益率约为4.28%,日内将近1个基点,未能继续逼近上周四升破4.30刷新的8月23日以来高位。2年期美债收益率重上5.0%,全天窄幅波动,开始靠近上周三升破5.03%所创的8月29日以来高位。

评论称,周二美债收益率波动很小,投资者在考虑经济、尤其是通胀的前景,以及前景同美联储货币政策的关系。本周三美国官方发布CPI及周四发布PPI以前,投资者持观望态度,希望从本周后半段的重磅通胀数据中搜寻联储今年内是否可能进一步加息的线索。

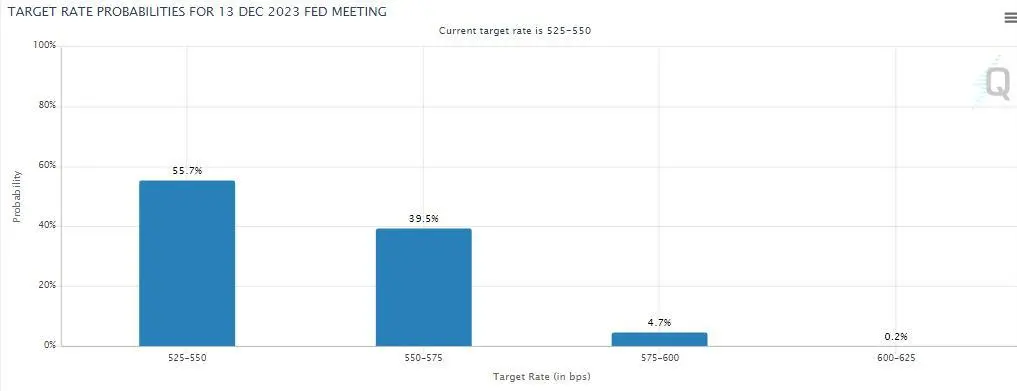

包括美联储主席鲍威尔在内,最近联储官员的讲话都并未排除今年内还会加息的可能性。目前市场普遍预计本月美联储的货币政策会议将按兵不动,对此后的加息动向预测存在分歧。

芝商所(CME)的“美联储观察工具”显示,到本周二美股盘后,美国联邦基金利率期货交易市场预计,本月20日美联储保持利率不变的概率达93%,11月至少加息25个基点的概率略低于41%,到今年底,加息的概率略超过44%。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00