2023年8月18日,中国人民银行、金融监管总局、中国证监会联合召开电视会议,学习贯彻中央决策部署,研究落实金融支持实体经济发展和防范化解金融风险有关工作。

政策性和开发性银行、各国有商业银行、股份制商业银行、中国人寿主要负责同志,以及中央金融办、国务院办公厅相关司局负责同志,中国人民银行、国家金融监管总局、中国证监会相关司局和各副省级城市以上机构,上海证券交易所、深圳证券交易所、交易商协会、征信中心主要负责同志参加会议。

Wind 梳理重要信息如下:

持续支持实体经济恢复发展和回升向好

今年1-7月,新增人民币贷款16.1万亿元,同比多增1.67万亿元,广义货币供应量(M2)、社会融资规模、人民币贷款余额保持较快增长。社会融资成本继续下降,1-7月企业贷款利率为3.94%,同比下降0.35个百分点。信贷结构持续优化,普惠小微贷款、绿色贷款、制造业中长期贷款增速均高于各项贷款增速,金融支持重点领域和薄弱环节取得显著成效。

会议指出,我国经济恢复是一个波浪式发展、曲折式前进的过程。金融部门要认真学习领会中央政治局会议精神,继续落实好稳健货币政策精准有力的要求,用好政策空间、找准发力方向,不断推动经济运行持续好转、内生动力持续增强、社会预期持续改善、风险隐患持续化解。

主要金融机构要主动担当作为,加大贷款投放力度

会议强调,金融支持实体经济力度要够、节奏要稳、结构要优、价格要可持续。主要金融机构要主动担当作为,加大贷款投放力度,国有大行要继续发挥支柱作用。

要注重保持好贷款平稳增长的节奏,适当引导平缓信贷波动,增强金融支持实体经济力度的稳定性。

要注意挖掘新的信贷增长点,大力支持中小微企业、绿色发展、科技创新、制造业等重点领域,积极推动城中村改造、“平急两用”公共基础设施建设。调整优化房地产信贷政策。

要继续推动实体经济融资成本稳中有降,规范贷款利率定价秩序,统筹考虑增量、存量及其他金融产品价格关系。

发挥好存款利率市场化调整机制的重要作用,增强金融支持实体经济的可持续性,切实发挥好金融在促消费、稳投资、扩内需中的积极作用。

金融部门要牢守住不发生系统性风险的底线

会议要求,金融部门要认真贯彻落实党中央、国务院关于防范化解重点领域风险的精神,统筹协调金融支持地方债务风险化解工作,丰富防范化解债务风险的工具和手段,强化风险监测、评估和防控机制,推动重点地区风险处置,牢牢守住不发生系统性风险的底线。

// A股市场短期仍有压力 //

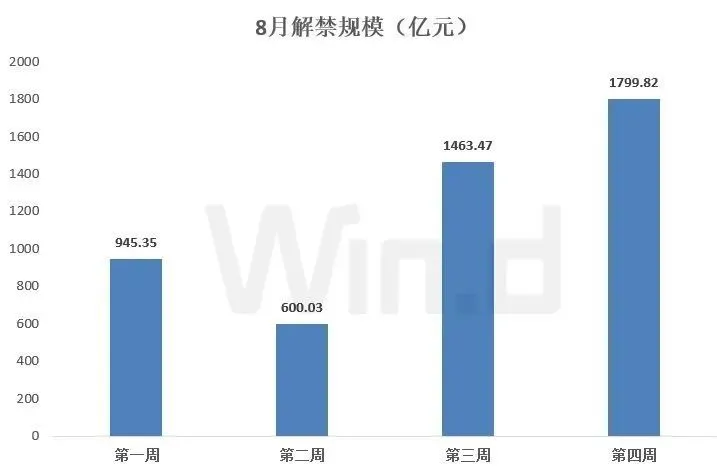

Wind数据显示,8月21日至8月25日,国内市场共有63家公司限售股陆续解禁,按8月18日收盘价计算,解禁总市值为1799.82亿元。其中解禁超过100亿市值的公司分别是联影医疗(707.67亿元)、安克创新(180.79亿元)、美畅股份(107.61亿元)。

本周二是市值解禁高峰期,6家公司解禁市值合计724.41亿元,占本周解禁规模的40.25%。

8月份以来,A股市场解禁规模周环比呈现上升的趋势。本周是8月以来第二次出现千亿市值解禁。

另外,市场情绪依旧等待修复。

Wind统计显示,截至8月18日,8月以来,权益基金(含股票基金和混合基金)发行份额仅为72.76亿份,不及1月份的一半。 1月权益基金发行份额为182.72亿份,是今年前7个月的最低值。

// 机构却更乐观 //

中金公司称,资本市场改革助力信心提振,A股当前位置机会大于风险。

当前A股市场已计入较多偏审慎预期,随着市场调整,估值、情绪和投资者行为进一步呈现出偏底部特征,投资吸引力进一步增加,结合政策层面积极化解当前主要矛盾、企业盈利底部逐渐显现,对于后续市场表现不必悲观,A股当前位置机会大于风险。

该机构建议关注三条主线:一是受益于地产政策边际变化、基本面修复空间和弹性比较大的地产链相关行业,例如房地产,以及家电、家居等地产后周期相关行业;受益于资本市场政策预期的非银板块等也有望表现较好。二是需求好转或库存和产能等供给格局改善,具备较大业绩弹性的领域,例如白酒、白色家电、珠宝首饰、电网设备和航海装备等。三是股息率高且具备优质现金流的领域,低估值国央企仍有修复空间。前期涨幅较大的TMT相关行业可能短期内面临一定压力。

中信证券指出,市场再现三重谷底,已具备以往历史底部特征。政策积极信号已非常明确,政策举措正不断落实,须坚定信心;政策起效及市场情绪的扭转需要时间,须保持耐心。建议产业主题继续围绕地产、科技、能源资源三大维度布局。

方正证券认为,打破“估值幻觉”,拥抱“市场底部”。

该机构表示,7.24的重要会议“活跃资本市场”夯实“政策底”,8.17科创板“回购潮”以及8.18证监会答记者问加速确立“市场底”。不过当前A股估值仍处历史均值附近,难免导致部分投资者质疑本轮“市场底”的成色。但政策的方向和节奏都已是明牌,A股“市场底”有望加速确立。市场底/估值底”通常同时出现,但“估值幻觉”导致当前A股估值看起来并不低。

方正证券继续补充称,打破“估值幻觉”,当前A股估值已经接近18年末的底部区域。当前A股重构后的估值处于均值-1倍标准差的位置,接近18年末的“估值底”。18年末“市场底/估值底”经验:券商搭台,成长唱戏!

拥抱“市场底部”,继续“降维进攻”!23年高质量发展是全年政策主线,“券商搭台,成长唱戏”也将是当前布局“市场底”的重要方向,关注:“活跃资本市场”受益的券商;“高质量发展”主线下,潜在结构性“宽信用”的新能源车链/AI算力基建/央国企“中特估”。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00