10月26日,医药概念领涨市场,CRO和医疗服务精选涨幅分别达到7.82%、7.28%,创新药、生物制品精选和疫苗板块涨幅也均超过6%。自10月11日见底,以医疗服务精选指数为例,短短11个交易日,该指数涨幅达到14.33%。

尽管医药板块表现不佳,但仍有池陈森、范洁、万民远等基金经理通过精选个股为投资者带来超额收益。恰逢基金三季报披露窗口期,伴随着医药行情启动,“绩优生”如何调仓?规模老将葛兰、赵蓓、吴兴武又有哪些新思路等都值得关注。

医药主题“绩优生”的共性:轻beta,重alpha

医药板块因估值过高、集采等影响之下,在去年下半年开启大幅回调,在行业beta不尽如人意的前提下,仍有基金经理通过精选alpha为投资者带来超额收益甚至正收益。

近期,招商定量任瞳团队选取了规模大于2亿元的主动型医药基金进行研究,结果显示,在2021年下半年以来的医药下行行情中,自2021年7月1日至2022年10月21日之间,收益排名前十的基金是安信医药健康(池陈森)、前海开源中药研究精选(范洁)、融通健康产业(万民远)、信澳医药健康(杨珂)、建信高端医疗(潘龙玲)、国泰医药健康(徐治彪)、鹏华医药科技(金笑非)、兴业医疗保健(陈旭)、中海医药健康产业(梁静静)和长城医药科技六个月持有(谭小兵,陈蔚丰)。

其中,池陈森管理的安信医药健康、范洁管理的前海开源中药研究精选分别获得9.6%和8.1%的收益率。两位基金经理风格偏好上,呈现出在行业里挑选低估值标的,适度放宽对市值、盈利和成长的要求的特点。

近日,安信医药健康披露了三季度报告,池陈森在三季度对前十大重仓股进行了调整,楚天科技、一心堂、百洋医药、振德医疗和联化科技5只个股新晋前十大重仓股,华润三九、普洛药业、司太立、康缘药业以及长春高新等个股被剔除前十。

在三季报中,池陈森表示,在市场大幅调整过程中,做了一些组合的优化和调整,在细分子行业上依然坚持较为均衡的配置,因此将更多的仓位配置在看好的医药制造方向,在个股层面上根据估值变化和景气变化也做了一些切换。目前整体在医疗器械、CXO、特色原料药、药店等板块配置较多。

池陈森对医药制造充满乐观,他认为,医药制造升级有望成为下一个投资主线。中国医药制造业在全球范围内有工程师红利、供应链优势、规模优势等显著比较优势,未来将享受全球医药制造业行业转移红利。在医疗器械、CDMO、特色原料药等赛道里,中国的全球市占率还不高,近年来全球产能转移趋势持续加速,未来有望崛起一批优秀的企业。

此外,他还认为,医药制造的企业大多数本身赚取的就是行业合理利润,不用担心集采等负面政策影响,而且在老龄化背景下,来自于量的增长是比较确定的。没有“价”的风险而有“量”的成长,因此未来的成长确定性相对较高。当前医药制造升级方向的个股普遍估值较低,整体板块有很好的配置性价比。

或许是受限于“中药”主题,前海开源中药股票在三季度调仓上并不算明显,新晋前十大重仓仅众生药业一只,其他持仓均为小幅比例的调整。

范洁在三季报中言简意赅地表示,三季度医药行业持续下跌,中药行业表现相对平淡,基金持仓以具有竞争力的中药企业股票为主,持仓精选行业龙头公司。

在beta里找alpha的还有万民远,他管理的融通健康产业近6个月收益率为24.25%。万民远对个股选择有独到的看法,即坚持“逆向思维,人多的地方不去”原则,在企业经营阶段性低点布局,组合构建遵循产业趋势优先,成长与估值匹配,不追逐短期热点,提前预判,做孤独的“拐点型”价值发现者。

“规模”老将不同程度小幅下调权益仓位

随着净值的回撤,明星医药主题基金经理的规模再次缩水。以葛兰为例,其在二季度站上千亿规模后,三季度跌至961亿,这也意味着A股市场上又不见千亿基金经理。

其中,葛兰管理规模最大的中欧医疗健康在三季度A、C份额合并为613.33亿元,相较二季度末减少97.48亿元。在权益仓位上,中欧医疗健康从二季度的88.85%略降至86.4%。

重仓股变动可以窥见基金经理的看好方向,还是以中欧医疗健康为例,此前一度淡出的恒瑞医疗回归至第8大重仓股。此外,葛兰小幅加仓了迈瑞医疗和同仁堂,减仓幅度超过1%的有康龙华成、药明康德、凯莱英。

在投资方向上,葛兰表示,长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费型医疗等方向,并在这些领域进行了着重布局。

工银瑞信基金赵蓓26日披露了其管理基金的三季报,根据证券之星研究院数据显示,综合赵蓓旗下各基金持仓变动显示,其旗下基金综合持仓排名前三个股为爱尔眼科、华润三九、九洲药业。值得注意的是,创新药行业板块则遭到减持,博腾股份,康龙化成等退出十大重仓,药明康德,美迪西,泰格医药等被减持。

赵蓓管理的工银前沿医疗股票在三季度规模略有增加,当前为160.19亿元,较二季度增加了12.09亿元。与此同时,赵蓓也小幅下调了工银前沿医药股票的仓位从86.87%下降至86.58%。

对于趋势预判,赵蓓指出,三季度是市场的至暗时刻,但地缘政治对经济的影响是长期慢变量,短期疫情管控对经济的影响未来预期会随着防控政策越来越合理而趋于弱化,市场经历大幅下跌后,估值已具备吸引力。

投资策略上,赵蓓表示,选择顺应产业发展方向的细分领域,通过自上而下判断与自下而上选股相结合的策略,坚持深入研究、长期持股。三季度在细分领域的布局上做了一些均衡,四季度会延续均衡的思路,依然布局在估值相对合理的中药、消费医疗、CXO、器械等方向。

二季度百万规模以上的医药主题基金还有广发医疗保健,不过在三季度,该基金管理规模小幅缩水至98.68亿元。

在投资组合上,广发医疗保健基金经理吴兴武加仓了医美股,贝泰妮新晋前十大重仓股,爱美客持仓上升1.59%,其他重仓股均有不同比例的下调。整体权益仓位上,该基金也做了小幅下调。

吴兴武表示,今年三季度换手率较之前的几个季度有一定提升,减少了部分头部持仓股票的比例,增加了部分仓位到长尾股票上,这类长尾股票的仓位不会很高,会根据预期差和市场风格进行相对灵活地操作。

非医药主题也在“潜伏”

看到医药价值的还有张坤、刘彦春、焦巍、何帅、丘栋荣等顶流们。今年三季度,何帅管理的交银阿尔法核心混合型基金进入爱美客前十大股东,股数量达114.84万股;焦巍管理的银华富裕主题增持贝泰尼,持股数764.2万。

张坤管理的易方达蓝筹精选增持了港股药明生物;刘彦春在景顺长城鼎益中增持了爱尔眼科;此外,新华医疗新晋成为丘栋荣管理中庚价值灵动第一重仓股,同时也被中庚小盘价值持有。

丘栋荣表示,疫情期间压制了部分医疗需求,有望在未来逐步释放,需求层面的确定性增大,很多公司有望迎来新业务加速或核心品种快速放量。而医药集采降价等控费政策已常态化,对行业的边际影响已显著减弱。在政策支持的方向,如医疗新基建、仪器设备自主可控、医药创新升级等领域,已涌现出一批优质公司,专注主业和提升经营效率。

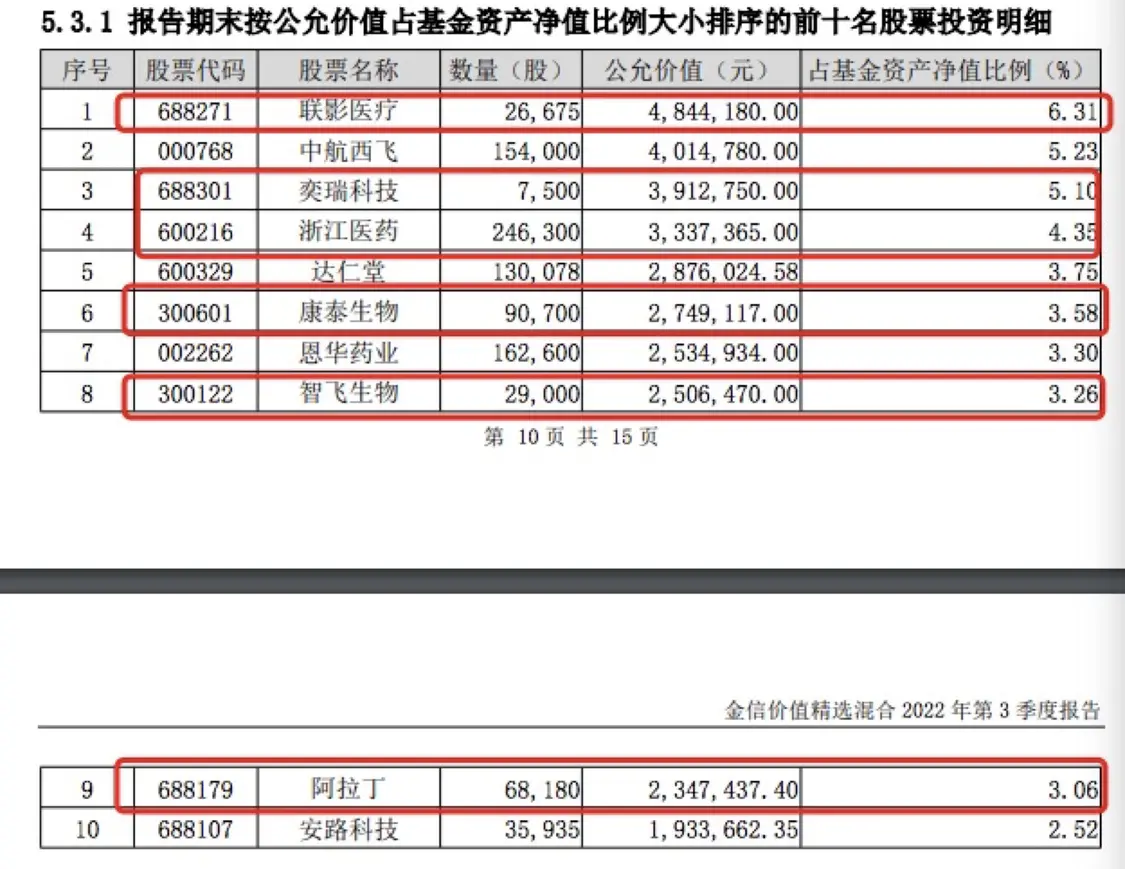

不仅大佬青睐医药板块,不少中小基金公司也在三季度提前布局了医药板块。以金信价值精选为例,前十大重仓股中新增6只个股,有5只属于医药行业。

杨超表示,价值投资的本质是以合适的价格投资优秀的上市公司,在市场热情高涨的时候,往往很难挖掘到股价低估的机会。反而往往是这种由于情绪冲击所造成大幅调整的情况下,一些优秀的上市公司迎来了难得的高性价比买入机会。

展望四季度及明年,杨超表示,一方面科技成长是长期主题,尤其是以半导体,军工,智能化,医疗器械等为代表的硬科技领域,很多个股经过充分调整之后存在长期价值投资机会。另一方面,医药消费板块经过充分调整,也会存在很多投资机会。

此外,同泰开泰混合也在三季度加仓了医疗板块,其基金经理杨喆表示,在坚持成长轮动配置上,该基金组合会在医美、去除疫情影响仍能持续成长的医药公司、新兴内容消费中增加配置。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00