又到了每季度13F报告扎堆来袭的时候,除了关注巴菲特、索罗斯等金融大鳄在2021年第四季度的持仓动向外,各大主权基金以及华尔街重量级投行的持股分布对于美股市场投资人来说同样也极具有参考价值。

美东时间2月14日,新加坡主权基金淡马锡(Temasek),以及全球顶尖投行高盛(Goldman Sachs)和大摩(Morgan Stanley)纷纷释出了截至2021年第四季度的持仓报告。具体来看,淡马锡对美股上市中国互联网企业热情不减,高盛和大摩重仓股依旧被科技股和金融股占据,还都首次建仓了“特斯拉对头”科技初创车企Rivian。

下面我们一一来看一下。

淡马锡:近80倍增持拼多多

建仓京东,削仓阿里巴巴

2021第四季度,淡马锡持仓总市值为277亿美元,低于上一季度的285亿美元,持仓,前十大重仓股占总持仓的57%。持仓新增标的17只,增持15只标的,减持22只标的,并对14只标的进行了清仓。

淡马锡对三大中概电商股的操作值得注意。

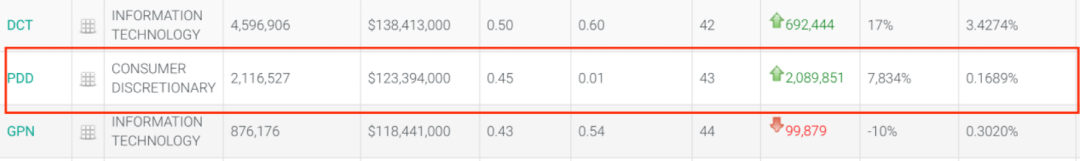

根据文件显示,截至2021年第四季度,淡马锡爆买拼多多,持仓从2.67万股直接暴增至212万股,大增近80倍;新建仓京东,买入了17.4万股的股。

(淡马锡四季度爆买拼多多 来源:whalewisdom)

截至上个交易日,拼多多收跌1.4%,年内小升1.5%;京东美股开年已涨6.3%。

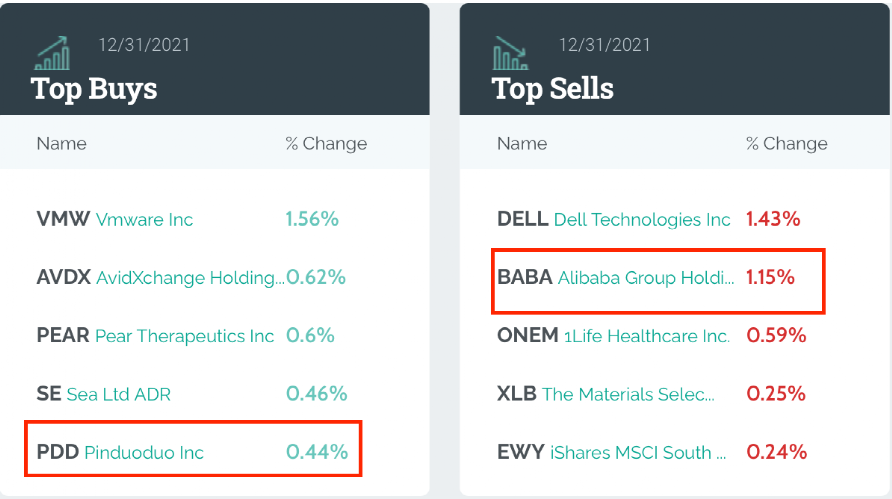

阿里巴巴方面,继二、三季度后,淡马锡四季度也持续减持阿里巴巴,持股数由973万股降至908万股,市值为10.8亿美元。但尽管阿里巴巴连遭减持,其仍旧是淡马锡的前十大重仓股(第六)。

(淡马锡四季度top 5增仓和减仓变化 来源:whalewisdom)

截至美东时间2月14日周一收盘,阿里巴巴小幅收跌0.3%。继去年暴跌超五成后,阿里巴巴美股今年小幅反弹约3%。

而值得注意的是,在美上市的中概股在经过去年惨烈的下跌之后,2022年整体仍显颓势。追踪中概股的纳斯达克金龙中国指数去年暴跌了42.7%,而年初迄今仍跌了5.5%。

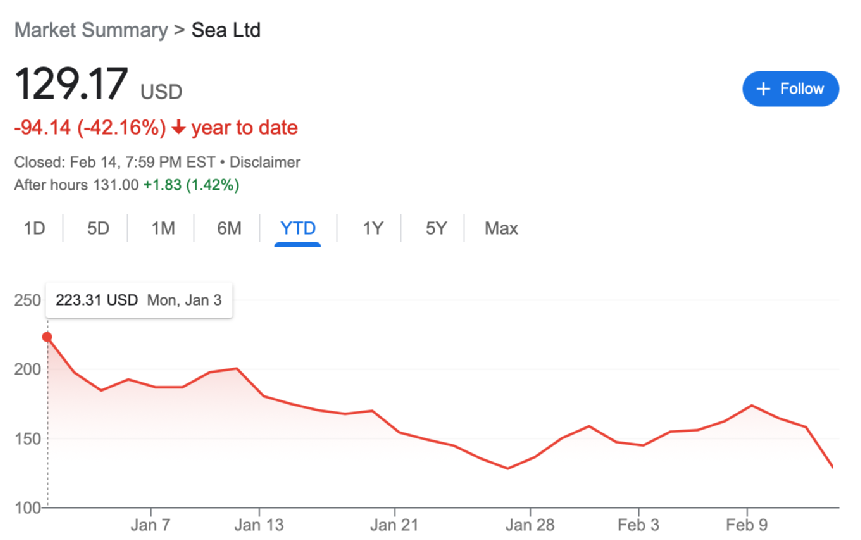

此外,淡马锡清仓了其1.1万股的腾讯音乐持股,还逆势增持了约89万股“东南亚小腾讯”东海集团Sea。而2月14日周一收盘,东海集团(Sea Ltd)收盘暴跌18.39%,创2017年10月在纽交所上市以来最大盘中跌幅。截至当日收盘,Sea今年初以来累计跌超42%,最近五日跌幅接近17%。

淡马锡的持仓变化可以一定程度反映其把握结构性趋势,进行主动投资的核心投资策略。

淡马锡全球企业发展联席总裁、中国区总裁吴亦兵曾在去年12月接受媒体采访时表示,对于当下,有四大结构性趋势驱动社会进步的和科技发展:第一,数字化进程,覆盖全世界的数字化基础设施,这会是未来整个社会运行的基础;第二,未来新消费,在数字化驱动下,年轻一代消费升级、消费行为的结构性变迁会催生一代新的企业;第三,更长的寿命会驱动很多新兴需求,比如健康、养老需求,老年消费需求,以及财富管理需求等。第四,可持续的生活,助力实现碳中和“3060目标”,提供可持续发展方案。

高盛:狂砍阿里巴巴 标普500ETF、苹果和微软位列前三

建仓“特斯拉对头”Rivian

根据报告,高盛四季度持仓总市值达5062.2亿美元,比上一季度的总市值4714.65亿美元环比增长了7%。在其四季度的持仓组合中,高盛新增了790 只个股,增持了2686只个股。同时,还减持了2348只个股,并清仓了547只个股。其中前十大持仓标的占总市值的18.06%。

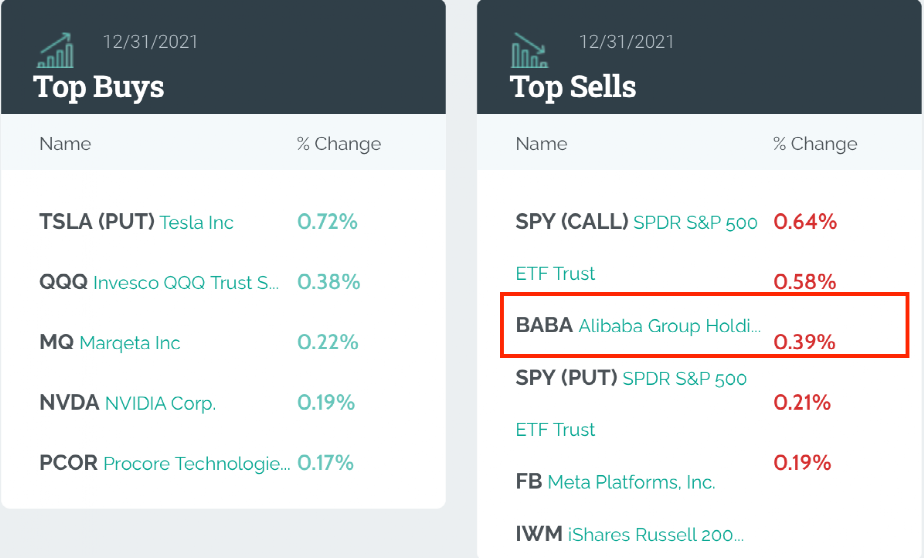

持仓变化来看,高盛2021年四季度前五大卖出标的分别是:标普500指数ETF看涨期权、阿里巴巴、标普500指数ETF看跌期权、Meta Platforms以及安硕罗素2000ETF。

在三季度疯狂增持阿里巴巴后,高盛在2021四季度却直接减持了828.75万股阿里巴巴,减仓幅度环比下降17%,现在阿里巴巴仅占其持股比例的1.46%。

(高盛四季度top 5增仓和减仓变化 来源:whalewisdom)

但值得一提的是,高盛依旧坚持看多中概股。高盛首席中国市场策略师刘劲津团队在今年1月6日发布的研报中表示,中概股大幅回调后将进入周期回升阶段,在经历大幅回调后,中概股现在所处的周期已经由“绝望”转为“希望(Hope)”。尽管互联网企业的盈利成长放缓且监管风险仍在,但中概股可能将受到政策宽松,再加估值在历史低位,股价有望触底回升,预计2022年中国境内股票将上涨13%,境外中概股将上涨30%。

此外,高盛前五大买入标的分别是:特斯拉看跌期权、纳指100ETF、支付公司Marqeta、英伟达以及软件公司Procore Technologies。

重仓股方面,前三大重仓股比例较上季度均有所下降,微软的持股比例下降最大。

标普500指数ETF位列第一,持仓约3761.80万股,持仓市值约178.67亿美元,较上季度持仓数量下降了3%,占投资组合比例为3.53%;苹果位列第二,持仓约6826.44万股,持仓市值约121.22亿美元,较上季度持仓数量下降了2%,占投资组合比例为2.39%;微软位列第三,持仓约3234.20万股,持仓市值约108.77亿美元,较上季度持仓数量下降了9%,占投资组合比例为2.15%。

(高盛四季度重仓股前5 来源:whalewisdom)

此外,值得注意的是,高盛四季度新建仓了全球最大数字银行Nu Holdings,以及“特斯拉对头” Rivian电动车,以及日月光半导体等。

而华尔街金融大鳄索罗斯Soros Fund Management在2021年四季度大笔购入了近2000万股纯Rivian的股票,其目前持有的Rivian股票总价超10亿美元。

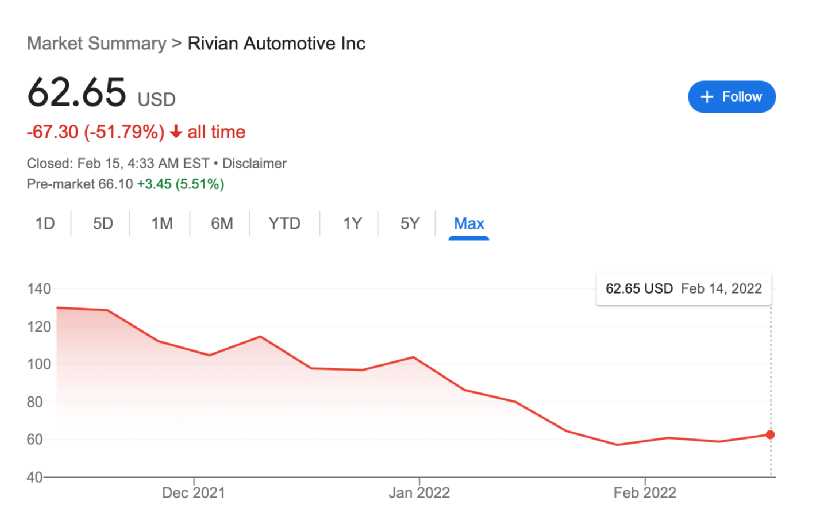

Rivian电动车可以说是去年美股市场的一只大“妖股”。背靠亚马逊和福特支持,去年11月上市后光速达成千亿市值,巅峰时期一举成为全球第三大车企,然后开始动辄两位数的跌涨幅波动。今年开年以来,Rivian已累计下跌近40%,而股价较IPO后的最高点更是已腰斩。

大摩:大幅增持标500指数ETF

同样建仓“特斯拉对头”Rivian

与高盛相比,另一华尔街大型投行摩根士丹利似乎无惧通胀高企和美联储的加息预期,依旧大幅增持标普500指数ETF,此外,其也同样偏爱金融股和科技股,与高盛的操作有些许相似,同样也新建仓了“特斯拉对头”、热门电动车Rivian。

大摩2021第四季度持仓总市值达8098.69亿美元,上一季度总市值为7424.79亿美元,环比增长9%。持仓组合中,新增了445只个股,增持了4075只个股,同时减持了3036只个股,清仓了340只个股。其中,前十大持仓标的占总市值的15.54%。

在前五大重仓股中,苹果位列第一,占投资组合比例为2.90%;微软位列第二,占投资组合比例为2.71%;标普500指数ETF位列第三,占投资组合比例为2.08%;亚马逊位列第四,占投资组合比例为1.75%;Alphabet位列第五,占投资组合比例为1.28%。

(大摩四季度重仓股前10 来源:whalewisdom)

从持仓比例变化来看,摩根士丹利第四季度前五大买入标的分别是:标普500指数ETF、苹果、博通、Unity Software、家得宝。前五大卖出标的分别是:亚马逊、Block、Snap、推特、DocuSign。

值得注意的是,与高盛相似,摩根士丹利第四季度也新建仓Rivian,达363.62万股, 持仓市值约3.77亿美元。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00