首份上市券商半年报登场。东吴证券成为2022年首家披露半年报的上市券商,证券行业进入半年报披露季,业绩超跌后似正待下蹲起跳。而以国元证券为代表的券商股的强势上攻,是否意味着一轮行情正拉开帷幕。

8月19日晚间,以东吴证券为首,国盛金控、国海证券相继披露半年业绩,与此前多家券商披露的业绩不佳相似,上述三家券商业绩表现惨淡,东吴证券今年上半年实现净利润8.18亿元,同比减少38.82%;国盛金控盈转亏,公司上半年亏损0.68亿元,较上年同期下降416.50%;国海证券上半年净利润2.41亿元,同比下降47.49%。

半年报前后,证券业圈子里常常感慨的一句就是,“上半年情况不好”,上半年大部分时间行情的低迷,疫情带来的展业影响等,都给行业带来了压力。但交流来看,多家券商都对下半年的业绩回转报有信心。

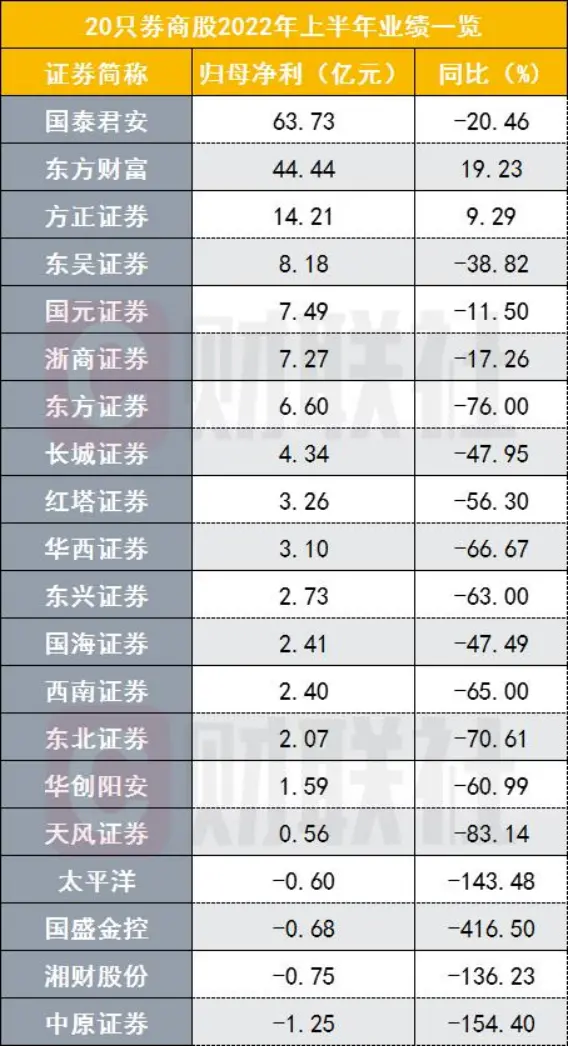

目前,已有超过20家券商或券商概念股披露上半年业绩预报,超过18家券商股上半年净利润下滑,其中12家归母净利润降幅超过50%。券商上半年业绩表现不佳似已成定局。但显然,随着上半年的结束,很多券商也与业绩低迷说再见。

8月以来,券商研报集中“唱多”低估值券商股,普遍认为,券商股仍处低估值区间,证券公司受益于稳增长政策刺激下的市场回暖后的业绩改善,将带来估值提升。全面注册制改革加速推进,也将增厚券商收益,结构性修复行情值得短期内关注。

上市券商首份半年报披露,自营成东吴证券业绩拖累

作为首家披露今年上半年业绩的上市券商,东吴证券引起行业内外更多关注。

东吴证券2022年半年报显示,上半年现营业收入43.01亿元,同比增加5.64%;实现归属于母公司股东的净利润8.18亿元,同比减少38.82%。

分主营业务来看,今年上半年,信用业务产生的利息净收入为5.29亿元,同比增59.25%,营收占比为12.29%;经纪业务手续费净收入为9.41亿元,同比增0.59%,营收占比为21.87%;投行业务手续费净收入为4.22亿元,同比增5.51%,营收占比为9.82%;资管业务手续费净收入为1.08亿元,同比增46.64%,营收占比为2.50%;自营业务为4.39亿元,同比下降68.51%,营收占比为10.20%;其他业务收入为16.53亿元,同比增124.09%,营收占比为38.42%。

显然,自营业务收入下滑68.51%,是上半年各主要业务收入中,唯一同比大幅下滑的业务。而这也是多家券商共同的痛处。

国盛金控半年报显示,公司今年上半年实现营业总收入9.81亿,较上年同期下降3.56%;实现归属于上市公司股东的净利润为亏损0.68亿元,较上年同期下降416.50%。

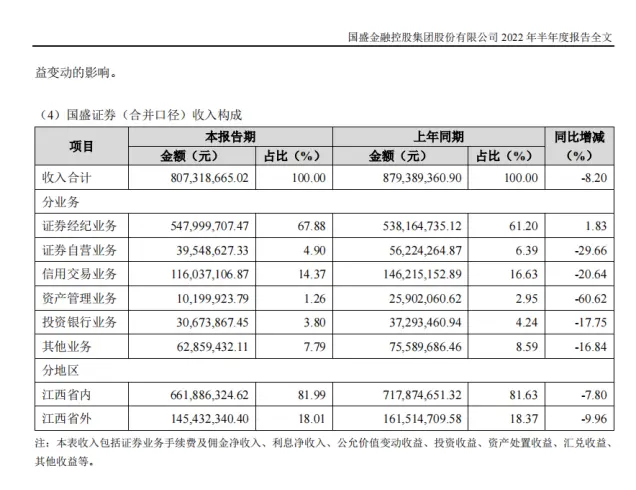

国盛金控主要收入和利润来源于证券业务,旗下国盛证券今年上半年实现收入8.07亿元,同比下滑8.20%。其中证券经纪业务收入为5.48亿元,同比增1.83%,收入占比67.88%;证券自营业务收入为0.40亿元,同比下滑29.66%,收入占比4.90%;信用交易业务收入为1.16亿元,同比下滑20.64%,收入占比为14.37%;资产管理业务收入为0.10亿元,同比下滑60.62%,收入占比为1.26%;投行业务收入为0.31亿元,同比下滑17.75%,收入占比为3.80%;其他业务收入为0.63亿元,同比下滑16.84%,收入占比为7.79%。整体呈现出多项业务普遍滑坡的态势。

国海证券半年度财报公告显示,公司今年上半年实现营业收入16.84亿元,同比下降36.15%;净利润2.41亿元,同比下降47.49%。

分业务来看,信用业务产生的利息净收入为2.36亿元,同比增14042.80%,收入占比为13.99%;经纪业务手续费净收入为4.35亿元,同比下滑1.39%,收入占比为25.83%;投行业务手续费净收入为0.89亿元,同比下滑49.62%,收入占比为5.26%;资管业务手续费净收入为0.96亿元,同比下滑11.02%,收入占比为5.67%;自营业务为1.76亿元,同比下滑79.16%,收入占比为10.47%;其他业务收入为2.56亿元,同比下滑62.26%,收入占比为15.23%。

投行、资管、自营及其他业务收入都成为下滑最重的业务板块。

上述三家券商将上半年的净利润表现不佳,原因主要归结为股市表现不佳。

国盛金控表示,报告期内公司归属于上市公司股东的净利润下降的主要原因是受市场行情影响,证券业务净收入较上年同期有所下降。

东吴证券分析称,公司实现营业收入43.01亿元,同比上升5.64%,主要原因为,投资交易业务收入同比上升33.23%,投资银行业务收入同比上升6.74%,财富管理业务收入同比上升6.33%。公司营业成本33.38亿元,同比上升42.67%。主要原因为,投资交易业务成本同比上升122.04%,投资银行业务成本同比上升32.38%,财富管理业务成本同比上升4.44%,国际业务成本同比上升15.34%。

国海证券表示,受上半年证券市场波动等因素影响,公司权益投资等业务收入同比下降,公司归属于上市公司股东的净利润同比下滑。

此外,国海证券公告称,公司2022年上半年计提预计负债5834.81万元,减少上半年净利润4376.11万元。公司连续12个月累计计提预计负债8859.58万元,累计减少净利润6644.69万元。

证券行业上半年业绩下滑是主流

综合已经发布的半年报、业绩快报和业绩预告来看,券商今年上半年整体表现不佳。

截至8月19日,目前已有超过20家券商或券商概念股披露上半年业绩,至少有超过18家券商股今年上半年业绩缩水,其中12家归母净利润同比下降超过50%。

东北证券2022年半年度业绩预告显示,预计今年上半年实现营业收入24.03亿元,较上年同期减少17.90%;实现归母净利润2.07亿元,较上年同期减少70.61%。

天风证券预计,公司2022年半年度实现归母净利润0.46亿元到0.56亿元,与上年同期相比将减少2.83亿元到2.74亿元,同比减少85.95%到83.14%。

华西证券预计,公司今年上半年归母净利润盈利2.7亿元—3.1亿元,比上年同期下降66.67%—70.97%。

8月18日,长城证券发布业绩快报,公司2022年1-6月实现营业收入20.89亿元,同比下降42.84%;归属于上市公司股东的净利润4.34亿元,同比下降47.95%。

头部券商国泰君安业绩快报显示,公司今年上半年该公司实现营业收入195.34亿元,同比减少10.88%;实现归母净利润63.73亿元,同比减少20.46%。

国元证券业绩快报显示,公司今年上半年实现营业收入24.74亿元,同比增长8.73%;归母净利润为7.49亿元,同比下降11.50%。

尽管证券行业整体表现不佳,但仍不乏业绩亮眼者。

东方财富2022年半年报显示,公司今年上半年实现营业总收入63.08亿元,同比增9.13%;实现净利润44.44亿元,同比增19.23%。

二级市场表现否极泰来

与业绩表现同样弱势的是券商股的股价,多数券商股今年以来的涨跌幅仍为负值。

截至8月19日,今年以来,前复权计算,48只券商股平均跌幅为17.36%,跌幅排名前十的券商股分别是东方证券(-36.50%)、东方财富(-25.72%)、财达证券(-36.46%)、兴业证券(-36.13%)、广发证券(-31.59%)、财通证券(-27.39%)、长城证券(-27.43%)、东兴证券(-25.13%)、湘财股份(-25.96%)、长江证券(-22.57%)。仅有的3只今年以来上涨的券商股分别是国元证券(2.13%)、华林证券(6.52%)、光大证券(10.30%)。

然而,自上周四即8月11日以来,以国元证券为领头羊的券商股掀起一波上涨浪潮,截至8月19日,48只券商股中47只录得正收益,国元证券区间涨幅为18.88%,排名紧随其后的哈投股份、光大证券、华西证券也有双位数的涨幅,分别上涨14.40%、13.76%、12.07%。

券商股近期的大涨,是否意味着随着半年报逐渐披露而利空出尽?券商股的市场表现将否极泰来?8月份以来,券商研报集中“唱多”低估值券商股。

中航证券在研报中指出,目前券商PB估值为121倍,低于2016年以来10分位点。下半年,预计我国流动性将依然保持合理充裕,目前券商板块处于历史底部,下行空间有限,短期内建议关注结构性修复行情。长期来看,建议把握财富管理、互联网券商等证券行业核心发展趋势,以及综合实力较强,业绩稳定性较高的头部券商。

山西证券研报称,随着宏观经济逐步修复,稳增长政策加码托底宏观经济,二级市场信心逐步建立,证券公司受益于稳增长政策刺激下的市场回暖后的业绩改善,带来估值提升。全面注册制改革加速推进,资本市场服务实体经济能力不断增强,同时也将增厚券商收益,做市商制度的推出也将提高市场活跃度,进一步提升吸引力。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00