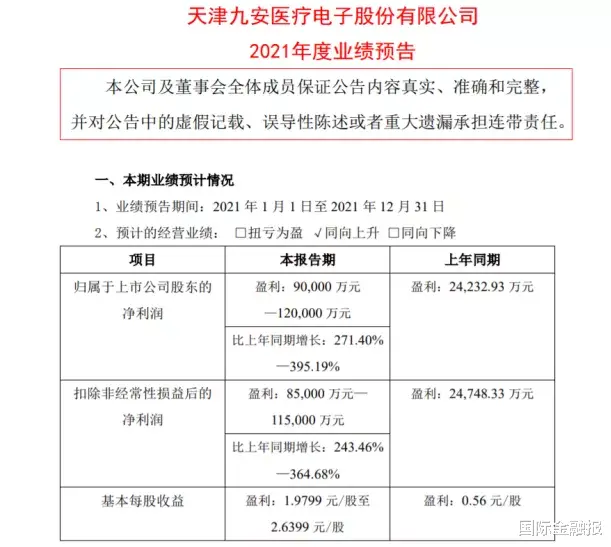

1月19日,九安医疗发布2021年度业绩预告,预计2021年全年实现净利润9亿-12亿元,同比增长271.40%-395.19%;扣非净利润8.5亿-11.5亿元,大增243.46%-365.68%。并表示,此次业绩的大增是由于2021年度继续受全球新冠疫情影响,公司的新型冠状病毒(SARS-CoV-2)抗原家用自测OTC试剂盒产品在美国市场销售业绩大幅度增长。

(图源:公告)

1月20日,九安医疗再度开盘涨停,报收77.66元/股,涨幅为10.00%。

发布业绩预告 股价拉回高位

1月18日,“妖王”九安医疗跌停,短短两个多月的时间,最高涨幅逾14倍的九安医疗“熄火”,同时带崩整个新冠检测概念板块。截至收盘,同花顺新冠检测概念指数跌幅达到7.26%,稳居跌幅榜首。19日,九安医疗开盘紧接走跌,截至收盘,跌幅为5.27%。

在股价经历跌停又回调之后,本以为“妖王”迎来了资本盛宴的落幕,谁知九安医疗在此时选择了2021年度业绩预告的公布,也有投资者调侃称:“九安医疗时机把握的真准确。”果不其然,1月20日九安医疗开盘涨停,股价又恢复至跌停前的价格。

而从业绩预告来看,数据显示,2021年前三季度,九安医疗净利润实现5012.79万元,同比下降近九成,扣非后净利润尚且亏损2477.50万元。而业绩预告中,预计全年净利润最低达9亿元,这意味着,九安医疗第四季度单季度盈利至少超过8亿元。将时间线拉长可以发现,九安医疗第四季度盈利已超过公司过往十年盈利总和。

业绩增长的原因自然不用多说,但需要注意地是,九安医疗还提到,2021年度公司经营业绩主要依赖于新冠检测试剂,未来业绩能否继续保持高速增长,存在重大不确定性,主要取决于美国新冠疫情防控进展、美国对新冠检测产品的选择、公司产品市场竞争力和渠道销售能力,以及常规业务未来发展情况,请广大投资者注意投资风险。

此前,九安医疗曾于2021年11月7日晚公告,其美国子公司的新冠抗原家用自测OTC试剂盒(胶体金免疫层析法)获FDA应急使用授权,可在美国公共卫生健康应急期间,在美国和认可美国EUA的国家/地区销售。截至2022年1月20日,九安医疗近50个交易日股价实现29个涨停,市值增加至如今的371.68亿元。

仅靠美国市场就能“高枕无忧”?

据悉,目前九安医疗的海外市场基本集中在美国,试剂盒的需求完全依赖于美国的疫情发展。虽然短期受奥密克戎疫情的影响,美国检测需求急剧膨胀,成为公司业绩的推进剂,但随着新冠病毒的不断变异,以及相关政策、物流的风险,仅靠美国市场的试剂盒九安医疗的业绩就能“高枕无忧”了吗?

九安医疗在发布的公告中也坦言,与美国公司签订合作的订单及合同执行过程中受当地疫情变化、政策变化、公司供应链能力变化、物流运输风险,以及不可预计或不可抗力等因素的影响,可能存在合同无法如期或全部履行的风险。并且需特别指出的是,美国政府有权随时因自身因素中止该合同。

除此之外,九安医疗在国内也并未打开市场。1月9日,公司向天津市疫情防控指挥部提交方案,建议将iHealth试剂盒通过天津市药品监督管理局应急批准投入天津市疫情防控使用。深交所为此出具关注函,要求九安医疗说明所提方案是否符合我国疫情特点及防控策略。

而九安医疗在回复中表示,针对封控区和管控区无症状家庭可自行使用试剂盒检测,防范区及其他区域感冒人群、有过时空交叠人群也可用试剂盒自测,相关结果可通过拍照App上报,补充防疫数据缺口。

但是,自己测新冠病毒,其试剂盒的准确性如何呢?所以也有投资者分析称,结合中国的疫情特点及防控策略,用于国内防控不太方便。并且由于新冠检测自测产品受操作手法、技术水平等因素影响,无法做到100%准确,一旦有假阳性容易引起恐慌。目前,国内尚未批复任何新冠检测自测产品进入疫情防控。

同时,环顾四周,九安医疗的竞争对手也都“虎视眈眈”。截至1月14日,获美国FDA批准的家庭自测试剂盒厂家已有12家,其中中国公司背景的也有3家,而国内的艾康生物早就在2021年10月份就获得了FDA的认证,还计划将月产能从2亿份扩大到4亿份,这是九安医疗目前产能的两倍。

如何寻找业绩新增长点?

公开资料显示,九安医疗的主营业务主要分为3个领域,分别是互联网医疗、智能IOT及消费产品领域、家用医疗器械领域。主要产品涵盖血压、血糖、无线降噪耳机、智能手表、体脂秤、耳温计和扫地机器人等领域,主要为面向家庭和个人使用的产品。

从其传统业务来看,虽然在电子医疗行业深耕26年,形成自己的品牌与口碑。但是客观来讲,家用医疗产品的技术壁垒不高,同质化产品较多,很难形成消费粘性。

目前我国国内主要医疗器械产品中,血压计占比近29%,而血糖仪占比为7.6%,市场规模均不小。但是海外品牌如欧姆龙、强生、罗氏等优势明显,国内品牌如三诺、鱼跃等紧随其后占据第二梯队;在品牌林立的市场上,九安医疗并没有分得多少份额。

而新冠抗原家用自测试剂盒作为该公司在疫情发生后开拓的新业务,完全将“入不敷出”的九安医疗拉出了泥潭,业绩飙升不说,股价直接抢占“妖王”的地位。

虽然九安医疗曾拿到小米集团2500万美元的投资,并且自家产品可以在小米平台上出售,甚至还得到过苹果公司的支持,但该公司之前业绩平平,疫情前营收从未突破10亿元,净利润也主要靠非经常性损益保持正值。

并且,从2021年三季度的业绩看,其业绩几乎依赖疫情。根据数据,2021年第三季度其营收为2.21亿,同比下降60.93%;净利润亏损464.9万,较上年同期下降104.41%。对于营收的下降,九安医疗回复称,主要是由于生产的抗疫物资等在海内外销售量减少导致。

就其研发费用来看,数据显示,2018-2020年,其研发费用分别为6886.38万元、8003.45万元、7654.46万元,今年三季度,其研发费用增加至9452.66万元。虽然研发投入增加,但最后产出的产品却屈指可数。

此外,通过疫情发家的药企不在少数,但研发能力作为核心如果不能紧随其后,那么业绩增长的空间或许需要重新思考。但就目前情况来看,九安医疗其他业务如何似乎都已经不重要了,毕竟现在关注的焦点全部都集中在试剂盒上。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00