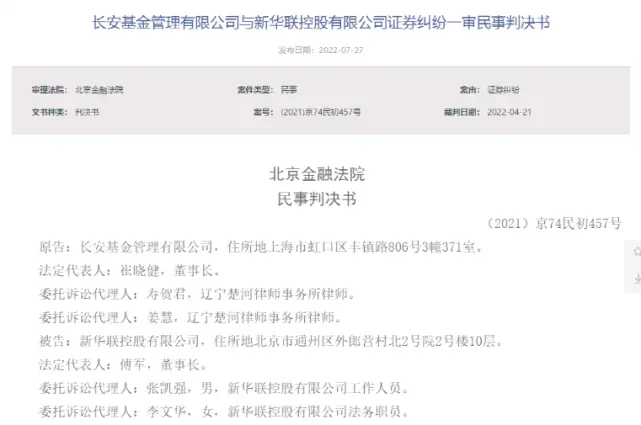

长安基金与新华联控股的一起证券纠纷,日前有了新进展。

根据一审民事判决书,北京金融法院判决,新华联向长安基金支付债券本金4770万元并支付资金占用损失。

这桩证券纠纷背后,涉及到信托、公募专户两大通道。作为长安基金旗下公募专户的投资顾问和资金实际管理人,某投资管理中心在操盘过程中“踩雷”债券,长安基金的诉讼资格问题一度成为本案焦点。

来看案件详情——

基金公司旗下专户踩雷债券

判决书显示,这起证券纠纷可追溯至2016年。

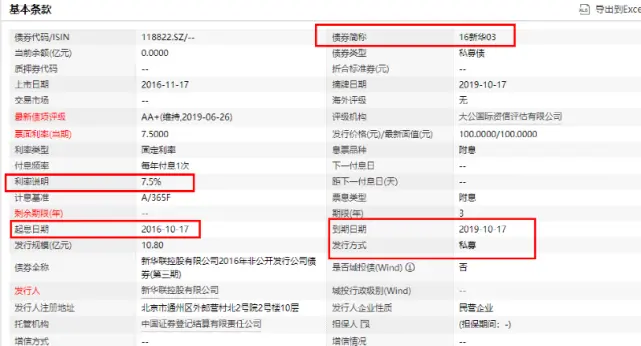

2016年10月,新华联控股在深交所募集发行私募债“16新华03”债券。募资说明书记载,本次债券发行总规模不超过30亿元(含),基础发行规模5亿元,发行年限为3年。

当年12月,长安信托(受托人)与铁岭银行(委托人)签订《长安信托——稳健64号(映雪铁岭如意)单一资金信托计划信托合同》等两份合同。

两份合同均约定,长安信托按照铁岭银行的意愿,基于铁岭银行的指定投资于长安基金公司发行的“长安映雪铁岭如意投资组合”资管计划。

该资管计划主要投资于国内各种固定收益产品,闲置资金可以用于货币基金和银行存款,通过合理资产配置,在风险可控的前提下追求资产增值,并以投资形成的信托财产作为信托收益的来源,向受益人分配信托收益。

同时,长安基金与长安信托签订资管合同,成为铁岭银行该投资计划的资产管理人。合同还约定,该一对一公募专户的投资顾问为上海某投资管理中心。

经记者查证,这家投资管理中心实为上海映雪投资管理中心(有限合伙),是一家管理规模超百亿的私募。

根据合同,这家作为投资顾问的百亿私募有何权责呢?按照合同,该投顾有权按照本资产管理合同及相关法律法规的要求向长安基金公司发送投资建议函。

除合同另约定,如果投顾不提供投资建议,长安基金将不进行任何操作。具体投资建议的执行由该投顾与长安基金另行签署投资顾间协议进行明确。长安基金依据本合同及投资顾问的协定定,根据投资建议进行投资,由此给长安信托和投资组合造成损失的,长安基金不承担任何责任。

2017年4月26日,长安基金开始购买新华联控股发行的“16新华03”债券,截至2019年8月7日是最后一次交易,从彼时至今长安基金持有新华联面额4770万元的公司债券。

长安基金称,债券到期后,新华联控股按约支付了利息,但没有兑付本金,而且之后也未再支付利息。

国家企业信用信息系统显示,新华联控股成立于2001年6月,法定代表人为傅军,多次因债券违约被起诉。据新华联集团官网介绍,该集团成立于1990年10月,拥有全资、控股、参股企业100余家,其中包括13家控股、参股上市公司,企业总资产超过1000亿元。、

但集团主公司新华联控股纠纷不断,面临着巨大的资金困境。Wind数据显示,2020年、2021年间,发行人新华联已有5只债券实质违约,逾期本金合计达33.6亿元。

长安基金诉讼资格问题成争议焦点

本案中,双方的争议焦点主要有两个,一是长安基金公司的诉讼资格问题,二是涉案债券的本金及违约责任问题。

投顾 “踩雷”,长安基金公募专户“通道”是否能起诉债务方?就这个问题而言,新华联指出,长安基金公司并不是适格的诉讼主体。

理由有二:《新华联控股有限公司2016年非公开发行公司债券(第三期)慕集说明书(面向合格投资者)》(以下简称《慕售说明书》)关干违约责任部分并未约定,债券持有人有权直接起诉。

此外,《募集说明书》关于债券持有人会议决议中规定,债券持有人应当通过受托管理人或债券持有人大会来主张自己的权利,而不应当自行起诉。

新华联还辩称,映雪资本是长安基金及长安信托的投资顾问,且案涉业务均属于长安基金及长安信托的“通道类”业务。映雪资本才是实际操盘方,是资金的实际管理人。而映雪资本已经就案涉资金在债委会申报了债权,承诺不采取诉讼等措施,因此长安基金不应再起诉。

庭审中,新华联主张案涉债券纠纷应当通过债委会统一进行处理,并认为某投资中心已经加入债委会。经询,新华联公司自认债委会并无实际行动,一直在进行协调。

对此,北京金融法院认为,本案中的某投资中心作为长安基金公司的投资顾问,无论其是否加入债委会并作出何种意思表示,不能影响债券持有人长安基金公司的诉讼资格。因此,长安基金有权提起本案诉讼。

第二个争议焦点为案涉债券的本金及违约责任问题。首先,关干案涉债券的本金。虽然新华联公司提出存在公司经营困难、无法按期还款。

但法院认为,这不能免除新华联公司如期兑付案涉债券本金的义务。长安基金公司作为案涉债券的持有人,有权要求发行人新华联公司如期兑付本金。庭审中,双方对案涉债券本金4770万元均无异议,本院予以认可。

其次,关于违约责任。长安基金公司主张案涉债券到期后应当按年7.5%的利率继续支付逾期利息自2019年10月18日直至全部本金兑付完毕。

对此,法院认为案涉债券到期后,新华联公司未履行兑付本金的义务,对长安基金公司造成资金占用损失,故长安基金据此主张损失于法有据。

但是,鉴于何时支付本金完毕具有或然性,长安基金主张以期内年利率7.5%缺乏依据,应根据具体还款情况以同期全国银行间同业拆借中心公布的贷款市场报价利率(LPR)为标准计算损失为宜。

一审判决结果:

被告向长安基金支付本金4770万及资金占用损失和诉讼费

依照《中华人民共和国合同法》第八条、第六十条、第一百零七条,《最高人民法院关于适用〈中华人民共和国民法典〉时间效力的若干规定》第二十条之规定,北京金融法院判决如下。

被告新华联控股有限公司于本判决生效之日起十日内向原告长安基金管理有限公司支付债券本金4770万元;

被告新华联控股有限公司于本判决生效之日起十日内向原告长安基金管理有限公司支付资金占用损失(以债券本金4770万元为基数,按照同期中国人民银行授权全国银行间同业拆借中心公布的贷款市场报价利率标准自2019年10月18日计算至全部本金兑付完毕止);

被告新华联控股有限公司履行完毕本判决上述第一项、第二项所确定的义务之日起十日内,原告长安基金被告交回其持有的新华联控股司2016年非公开发行公司债券(第三期)(债券简称:16新华03,券面总额为4770万元);被告新华联控股有限公司收到前述债券后,有权向债券登记结算机构申请注销;

驳回原告长安基金其他诉讼请求。

如果未按本判决指定的期间履行给付金钱义务,应当依照《中华人民共和国民事诉讼法》第二百六十条之规定,加倍支付迟延履行期间的债务利息。案件受理费309265元,由被告新华联控股有限公司负担(于本判决生效后七日内交纳)。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00