投资者等待下周美联储的货币政策决议,市场对加息的预期重新回归75个基点,而非上周计价的更激进规模100个基点。大型银行和强生、孩之宝等跨国企业二季报不算太差,提振市场信心。

关键美债收益率曲线仍倒挂,突显衰退隐忧,备受关注的美国亚特兰大联储GDPNow模型维持美国二季度GDP预期在萎缩1.59%不变。美国楼市降温不减,6月新屋开工数创9个月新低。

欧元区6月CPI终值同比增8.6%,续创历史新高。媒体称,欧洲央行正权衡周四是否加息50个基点,而非市场预期的25个基点。

欧元升至两周高位和两个月最大百分比涨幅,欧元区10年期国债收益率普遍跃升10个基点,两年期德债收益率创两周多新高。货币市场预计本周加息50个基点的概率高达60%,周一为35%。

英国央行行长贝利暗示8月不排除加息50个基点,将创1997年来最大幅度,金融市场押注50个基点加息概率高达94%。英国9月或开始直接出售央行所持国债,一年内国债持有量可能减少500亿至1000 亿英镑。

投资者持续聚焦欧洲多国政坛乱局和能源危机。英国首相人选竞争如火如荼,意大利总理德拉吉周三议会讲话不排除再提辞职,媒体称俄罗斯可能会如期在周四重启北溪一号天然气管道输气,但运营规模或低于100%产能的正常水平。美、英和法等国持续高温,用电和消防压力巨大。媒体称,欧盟考虑2022年8月至2023年3月份削减15%的天然气需求。

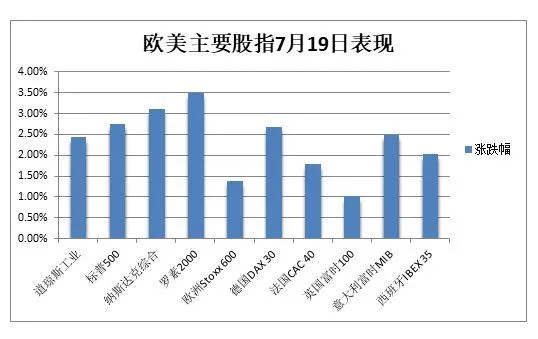

明星科技推动美股全天强势,纳指和小盘股涨超3%,标普三周最大涨幅,欧股齐涨逾1%

7月19日周二,投资者对美股企业二季度财报季保持乐观态度,美股集体高开高走。

纳指开盘涨超150点或涨1.4%,标普500指数盘初涨1%,道指涨超200点。半导体、金融和航空股涨幅居前。盘初行业ETF普涨,航空业、能源业、金融业、半导体ETF表现亮眼。

随后,美股涨幅不断扩大并集体收于日高附近。主要股指均创6月9日来的近六周高位,罗素小盘股接近收复6月10来全部跌幅。同时,道指、标普和纳指均升破50日均线,为4月以来首次,三大股指均创6月24日以来的三周最大单日涨幅:

道指收涨754.44点,涨幅2.43%,报31827.05点,成分股波音和高盛涨超5%领跑,下调自由现金流指引的IBM跌超5%。

标普500指数收涨105.84点,涨幅2.76%,报3936.69点,升破3900点整数位,11大板块全线收高,通信涨超3.6%领跑,工业、科技、能源、原材料、可选消费和金融板块均涨超3%,防御型的公用事业涨幅不足0.7%表现最差。

纳指收涨353.10点,涨幅3.11%,报11713.15点。纳斯达克100指数收涨3.13%,升破1.2万点关口,芯片类成分股涨幅靠前。

罗素2000小盘股涨3.5%并上逼1800点,创2021年1月来最大单日涨幅。

美股集体涨超2%,标普大盘创三周最大涨幅,罗素小盘股涨3.5%领跑,纳指涨超3%

明星科技股全天强势齐涨。“元宇宙”Meta涨超5%,连涨三日至6月9日来最高。亚马逊涨近4%,连涨五日并收复6月9日来跌幅。苹果涨2.7%至6月2日来最高。微软涨超2%,收复一周过半跌幅。谷歌母公司Alphabet涨4.4%至一周高位。特斯拉跌1.5%后转涨超2%,连涨五日收复7月8日来过半跌幅。奈飞在财报公布前收涨5.6%,连涨三日至6月8日来最高,盘后大涨12%,二季度流媒体订阅用户数降幅好于市场预期,但三季度用户新增展望不佳。

消息面上,谷歌在应用商店的支付方面做出让步,将允许欧洲非游戏应用使用自有计费系统。天风国际郭明錤称,部分iPhone14供应商出现供应问题,但影响有限,此前网传新一代旗舰手机iPhone14因供应链影响令发布计划受阻。

芯片股也大幅反弹。费城半导体指数涨4.6%,升破2800点整数位至6月10日来最高。英特尔涨近4%至五周多高位,AMD涨5.5%,连涨三日至6月27日来最高。英伟达也涨5.5%,连涨五日并接近收复6月24日来全部跌幅。迈威尔科技涨超7.1%领跑纳指100,拉姆研究涨超5.6%,应用材料和ASML均涨超5%。

其他变动较大的个股包括:

美国最大玩具公司孩之宝最高涨3%,收复一周内过半跌幅,二季度盈利超预期但营收略逊。公司称将继续采取措施削减成本,并确保有足够的年末节假日购物季库存。

制药部门强劲令强生二季度营收和盈利均超预期,由于美元强势而非运营问题下调全年收入和利润指引,股价涨1.5%后午盘转跌,收跌1.5%,接近回吐一个月内全部涨幅。

推特一度涨5.5%,连涨三日至6月9日来最高。美国特拉华州一名法官允许该公司加快针对特斯拉CEO马斯克并购案的诉讼程序,推特就并购案起诉马斯克的官司定于10月开庭审理。

最大油田服务商之一的哈里伯顿最高涨近4%,接近收复7月8日来全部跌幅,二季度营收和盈利均超预期,受益于油价上涨刺激钻井需求显著提升,利润同比跃升近41%。

波音涨5.7%至两个半月新高,领跑道指成分股,飞机租赁公司BBAM额外订购9架737-800 BCF飞机,总订购量达40架,公司还即将达成协议,将少量787梦想客机出售给飞机租赁公司AerCap Holdings。此外,廉价航空公司VietJet确认采购200架737 MAX飞机。

连锁电影院运营商Cinemark涨超13%,至去年11月中旬以来的8个月新高,摩根士丹利将其评级从“持有”上调至“增持”,称消费者重返线下影院的趋势并未反映在股价中。

法国政府出价97亿欧元将法国电力巨头EDF完全国有化,后者大涨15%。欧股盘后消息称,德国接近对公用事业巨头Uniper实施以政府主导的救助,直接持股或多达30%,Uniper欧股涨超10%,美股粉单涨12%。

热门中概追随大盘上涨。中概ETF KWEB涨2.3%,CQQQ涨超1%,纳斯达克金龙中国指数(HXC)涨0.9%。纳斯达克100四只成份股中,网易涨2.8%,京东涨超1%,百度涨0.9%,拼多多跌0.3%。其他个股中,阿里巴巴和富途控股涨超1%,腾讯ADR涨超2%,B站涨4.5%,宣布与抖音就内容授权达成合作的爱奇艺涨9.7%,贝壳涨超5%,但蔚来跌超3%,小鹏和理想汽车跌超4%。

欧股连续两日集体收高约1%。泛欧Stoxx 600指数收涨1.38%,连涨三日并收复6月10日来跌幅,续创五周新高,汽车股和银行股涨3%领跑。富时泛欧绩优300指数收涨1.41%,欧元区Stoxx 50指数涨超2.1%,阿迪达斯涨6.5%领跑。德、意、西股指均涨超2%,意大利银行板块涨超5.7%。

分析指出,在公布二季报的大约9%标普500成分股中,约2/3的业绩超出预期,令投资者相信企业在高通胀和衰退隐忧面前可以承受更大压力,有利于提振市场信心。华尔街押注股市已经计价如潜在的经济低迷,任何财报意外利好都会带来超额反弹。但鉴于缺乏基本面驱动因素,以及对增长和通胀的持续担忧,一些分析师对欧美股市反弹的可持续性表示怀疑。

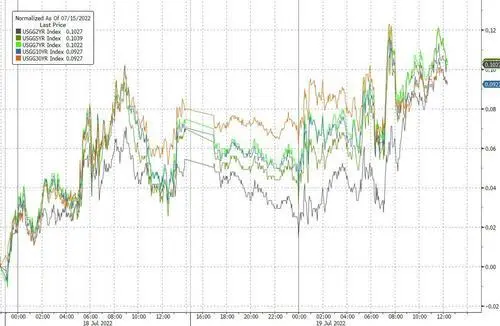

10年期美债收益率升破3%,两年/10年期收益率曲线仍倒挂,欧债收益率普涨10个基点

欧美国债收益率连续两日携手走高。两年期德债收益率升15个基点至两周高位,10年期美债收益率升破3%关口,但两年与5年、10年和30年期美债收益率曲线保持倒挂,突显衰退隐忧。

10年期美债收益率日内最高升近8个基点,日高上逼3.04%,收复7月12日来全部跌幅。30年期长债收益率最高升7个基点,一度升破3.20%,也创一周新高。对货币政策更敏感的两年期收益率升8个基点并触及3.24%,创一个月新高,五年期收益率最高升至3.16%。

美债收益率两日连升超10个基点,10年期收益率升破3%,关键曲线仍倒挂预示衰退在即

欧央行考虑7月更大幅度加息50个基点的消息制造了“鹰派意外”,欧洲政府国债收益率普遍跃升10个基点,作为欧洲基准的10年期德债收益率尾盘升超6个基点,盘中一度升破1.30%。欧央行“反各国借贷成本割裂化”新工具出台在即,意/德基债息差跌向200个基点关口。

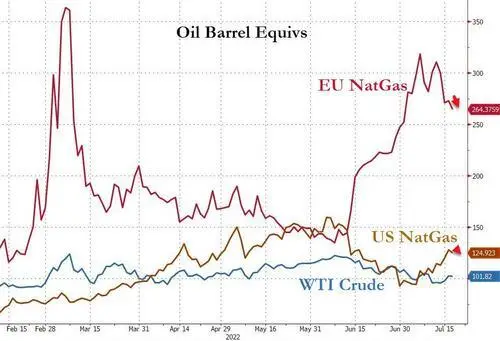

油价尾盘转涨,美油重回100美元上方,“北溪1号”预计部分恢复供气拉低欧美天然气

国际油价受益于美元跌至两周新低和风险偏好抬升,在美股午盘时止跌转涨,集体重回100美元关口上方。WTI 8月原油期货收涨1.62美元,涨幅1.58%,报104.22美元/桶。布伦特9月原油期货收涨1.08美元,涨幅1.02%,报107.35美元/桶。

将于周三到期的美油WTI 8月期货一度失守100美元关口,日内最深跌2.75美元或跌2.7%,转涨后一度升破104美元,最高涨1.86美元或涨1.8%,日内振幅超过4%;交投更活跃的9月期货日低失守97美元或跌2.9%,转涨后上逼101美元或涨1.6%。国际布伦特一度跌6.81美元或跌6.4%,日低失守100 美元,转涨后升破107美元,日内最高涨1.32美元或涨1.2%。

国际油价尾盘止跌转涨,美油WTI重回100美元上方

周一时,国际油价集体涨超5美元或逾5%,WTI创下5月11日以来的两个月最大百分比涨幅,布油创下4月12日以来的三个月最大百分比涨幅。分析称,周二油价一度下跌,是担心经济衰退将扼杀需求,这一担忧重新超过对基本面供应趋紧的焦虑。

担心俄罗斯彻底断供天然气,以及西欧高温天气屡创新高增加用电需求,欧洲天然气期货跳涨,ICE英国天然气周二尾盘涨超12%,报217.280便士/千卡,欧市早盘曾涨至日高232.990便士。欧洲基准的TTF荷兰天然气期货尾盘转跌1.7%,盘中曾涨近5%,价格比去年上涨超600%。

美国NYMEX 8月天然气期货收跌2.87%,报7.2640美元/百万英热单位。再结合荷兰天然气期货尾盘转跌,分析称这是因为“北溪1号”本周将重新恢复向欧洲部分输气的消息影响。

欧洲和美国天然气期货尾盘转跌,“北溪1号”本周或重新恢复向欧洲部分输气

欧元两日均大涨超1%,美元连跌三日至两周新低,日元下逼24年低位,比特币升破2.3万美元

衡量美元兑六种主要货币的一篮子美元指数DXY最深跌0.9%,创一个月来最大跌幅,失守107关口,连跌三日至7月6日以来的两周新低,上周曾升破109至2002年9月以来最高。投资者下调对7月美联储加息100个基点的预期,目前期货市场计价入的加息75个基点概率高达81%。

美元指数连跌三日至两周新低,周二兑除日元外的其他货币普跌

欧洲央行鹰派加息50个基点的预期推升欧元至两周新高,兑美元最高涨近130点或涨1.3%,创5月以来的两个月最大单日百分比涨幅,重返1.02关口上方,连续第二天强势涨逾1%。上周曾自2002年12月以来首次兑美元跌破平价位,潜在的欧元区能源供应紧缩引发不确定性。

英镑兑美元一度升91点或涨0.8%,接近收复7月11日以来全部跌幅,上周四曾创2020年3月来的两年多新低。日本央行预计周四维持超宽松货币政策,日元兑美元维持138下方,离上周跌破139所创的24年最低不远。外国资金退出,印度卢比兑美元再创历史新低。俄罗斯卢布兑美元自7月初以来首次升破55,至两周多最高,卢布兑欧元上涨 2%升破56,为7月1日来最高。

与股市联动紧密的主流加密数字货币止跌转涨,市值最大的龙头比特币跌1%后转涨超7%,升破2.3万美元,续创6月中旬以来的五周新高。市值第二大的以太坊涨超5%,一度升破1600美元。

比特币升破2.3万美元刷新近六周最高

美元走弱领黄金升破1710美元,需求前景黯淡,伦敦基本金属普跌,伦铜失守7300美元

得益于美元走弱和美联储加息可能不会过于激进,COMEX 8月黄金期货收涨0.50美元,涨幅0.03%,报1710.70美元/盎司,连涨两日。现货黄金日内最高涨超9美元或涨0.5%,不仅重返1710美元整数位上方,还尝试上逼1720美元,从上周所创近一年最低反弹。

瑞银分析师Giovanni Staunovo认为,周五公布的标普全球美国制造业ISM数据或影响美联储下次加息的规模,金价难免出现更大波动,ETF预计会出现更多清算,年底时金价可能跌至1600 美元。但ActivTrades高级分析师Ricardo Evangelista也称,欧央行鹰派加息将削弱美元、提振金价。

黄金徘徊1710美元整数位,尝试上冲1720美元未果

需求前景黯淡,伦敦基本金属普跌。矿业巨头集体警告称,全球经济前景明年同样悲观,大宗商品还将继续动荡。凯投宏观的首席大宗商品经济学家Caroline Bain认为,工业用金属没有受到自身基本面的推动,而是受到宏观因素的影响,经济增长前景已经恶化,价格可能进一步下跌。

被称为全球经济健康晴雨表的“铜博士”在三日里首跌,周二收跌149美元或跌2%,失守7300美元,重新逼近20个月最低,较3月所创10845美元的历史新高跌超30%。昨日涨3.6%的伦铝收跌1.6%,重新失守2400美元。昨日涨超3%的伦锌跌1.9%,失守3000美元,昨日涨2.8%的伦铅跌0.6%,无缘2000美元。昨日涨6.5%的伦镍跌0.3%,仍站稳2万美元上方。伦锡转跌0.4%。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00