出来混,迟早要还的,贵为行业龙头也是如此。

近日,天齐锂业通过港交所聆讯,摩根士丹利、中金公司及招银国际为联席保荐人。

截至目前,天齐锂业尚未披露具体募资规模。有媒体报道称,天齐锂业本次IPO 拟募资10 亿至12 亿美元,有望成为港股今年以来规模最大的IPO 。

值得注意的是,在最多12 亿美元的募资总额中,天齐锂业要拿出11.3 亿美元偿还并购SQM 的剩余贷款。说白了,天齐锂业赴港二次IPO 的主要目的就是募资还债。

好消息是,倘若此次上市成功,天齐锂业将成为继赣锋锂业之后的第二家“A+H ”两地上市的锂业巨头。

随着天齐锂业赴港IPO 持续推进,公司A 股股价迎来一波上涨行情,最近两个月左右股价轻松“翻倍”,公司总市值一举突破1800 亿,再度展现了全球锂矿巨头的风采。

有市场传闻称,特斯拉或将参与天齐锂业的港股IPO 认购。倘若如此,天齐锂业将直接与全球新能源汽车领军者建立亲密联系,接下来是否会再造财富神话?

一、

天齐锂业赴港IPO 的起源,还要从数年前的一起天价收购案说起。

2018年12 月,天齐锂业豪掷40.66 亿美元(折合人民币约270 亿元)收购智利化工矿业公司(简称“SQM ”)23.77% 的A 类股份,成为其第二大股东。

然而,据天齐锂业2018 年财报显示,当年公司实现总营收62.44 亿元,实现归属净利润22 亿元,资金缺口明显。

为顺利推进这起“蛇吞象”式的跨国收购,天齐锂业向境内外财团共计借款35 亿美元(折合人民币约233 亿元),由此埋下了一颗巨雷。

让天齐锂业不惜举债收购的SQM ,究竟是何方神圣?这么说吧,2021 年智利锂矿产能占全球总产能的24% ,是全球第二大锂矿供应国,而SQM 是智利锂矿厂商当中的佼佼者。

SQM 成立于1968 年,距今已超过半个世纪,公司主要经营化肥、化工产品、碘、锂的生产及销售,在全球范围内享有良好的声誉。

最近几年,新能源汽车成为全球汽车市场的主流,SQM 大力投入到锂电池的生产制造当中。SQM 现有盐湖碳酸锂年产能12 万吨,约占全球产能16% 、全球盐湖产能34% 。

眼下,新能源汽车热度不减,SQM 正在积极扩建碳酸锂生产工厂。预计今年年中产能扩产至18 万吨、未来将进一步扩大至21 万吨,约占当年新增产能20% 、新增盐湖产能46% 。

成为SQM 的第二大股东后,天齐锂业一跃成为蜚声国际的锂矿巨头。但这起天价收购案犹如一把“双刃剑”,既让天齐锂业享受到了鲜花与掌声,也让公司背上了沉重的财务负担。

这直接体现在天齐锂业的财报数据上,收购过后公司陷入了亏损泥潭。2019 年和2020 年,天齐锂业的归属净利润分别为-59.83 亿、-18.34 亿,两年间累计亏损78.17 亿元。

同时飙升的还有天齐锂业的资产负债率,2020 年公司资产负债率为82.32% ,达到了历史最高值,而在收购之前的2017 年公司资产负债率为40.39% ,短短3 年间涨了一倍多。

直到2021 年,随着新能源汽车产销爆发,位于产业链上游的锂盐产品量价齐升,带动天齐锂业整体业绩出现好转,当年公司实现归属净利润20.79 亿,终于扭亏为盈。

虽然走出了亏损泥潭,可以暂时松一口气了,但天齐锂业收购SQM 的全部借款尚未还清。截至2022 年6 月10 日,SQM 债务的尚未偿还本金额为11.3 亿美元。

为进一步缓解公司债务压力,天齐锂业决定赴港二次IPO 募资还债。

二、

实际上,这并非天齐锂业首次尝试赴港IPO 。

2018年8 月,天齐锂业曾向港交所提交招股书,计划筹集资金10 亿美元,募资额的90% 将用于SQM 公司股份收购的再融资。

不过,当时SQM 产能收益尚未兑现,加之全球锂矿价格低迷,天齐锂业董事长蒋卫平认为港股估值过低,因此暂停上市事宜。

值得一提的是,早在2010 年天齐锂业已成功登陆深交所,当赴港IPO 募资“补血”的计划落空,天齐锂业在A 股市场展开了一系列的融资操作,可谓“使尽了浑身解数”。

2019 年2 月和7 月,天齐锂业香港以其所持有的SQM 的B 类股为标的资产,与大摩签订了两份远期股票交易(即“领式期权”)合同,共收到融资款项约1.59 亿美元。

2019年年末,业绩亏损的天齐锂业无法进行定增募资,无奈采取配股募资,最终募集资金净额29.05 亿元,全部用于偿还收购SQM 并购贷款的本金与利息。

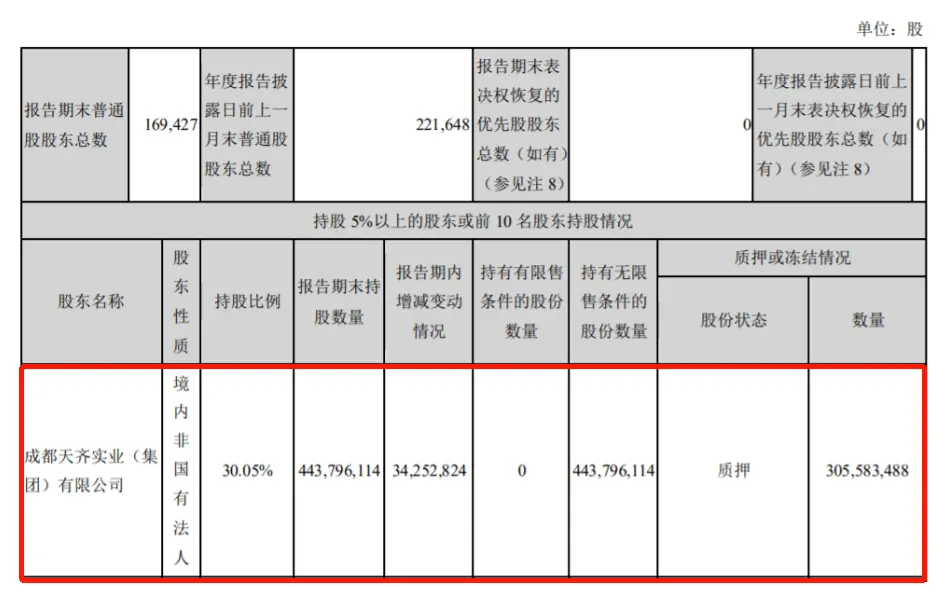

为缓解天齐锂业的财务压力,控股股东天齐集团进行了多次股票质押。截至2020 年末,天齐集团累计质押上市公司股票3.06 亿股,占其所持股份比例的68.86% 。

在此期间,还时不时传出天齐锂业“卖矿还债”的消息,称天齐锂业将出售旗下格林布什矿场的部分股权,意向收购方包括美国雅宝、澳大利亚矿业公司IGO Ltd 等,尽管传闻不攻自破,却进一步印证了天齐锂业极度缺钱的事实。

在领式期权、配股融资、股票质押之后,天齐锂业并购贷款仍高达30.84 亿美元,公司资金流动性接近枯竭,2019年和2020 年被审计机构出具非标准意见,公司面临流动性风险及存在持续经营重大不确定。

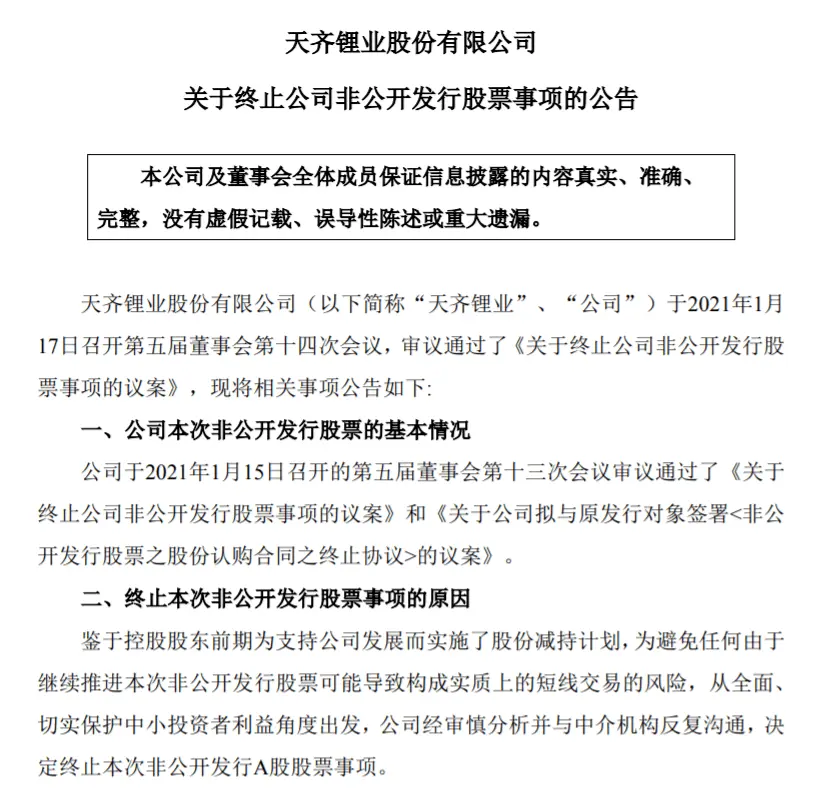

被逼到墙角的天齐锂业,甚至尝试定增募资。2021 年1 月16 日,天齐锂业披露《非公开发行A 股股票预案》,拟向控股股东天齐集团或其指定全资子公司非公开发行股票,募集资金159.26 亿元。

天齐锂业巨额定增预案刚落地,深交所就紧急下发关注函。仅仅2 天过后,天齐锂业发布公告称,为避免短线交易风险,切实维护中小股东利益,公司审慎决定终止本次定增事项。

在A 股已经无计可施后,天齐锂业再次将目光转向港股市场。幸运的是,此时正值全球新能源汽车爆发之际,作为产业链上游的龙头企业,天齐锂业本次赴港IPO 相对顺遂。

1 月27 日,天齐锂业获得中国证监会的行政许可申请;1 月28 日,向港交所递交上市申请;6 月2 日,收到中国证监会的核准境外上市外资股的批复;6 月19 日,宣布通过港交所的聆讯。前后不到半年时间,天齐锂业加速度冲向港交所。

眼看天齐锂业的债务问题有望迎来转机,A 股投资者的热情空前高涨。最近2 个月左右,公司股价轻松“翻倍”,公司总市值一举突破1800 亿元,再次展现全球锂矿巨头的风采。

三、

天齐锂业本次赴港IPO 的首要目的是募资还债,此外还有机会迎来新的战略投资者。

有传闻称,特斯拉参与了天齐锂业的港股IPO 认购。不过,当媒体向特斯拉求证时,对方以“不清楚,无可透露信息”做出了模糊回应。

虽然特斯拉对认购天齐锂业IPO 的传闻没有给出正面回应,但这种模棱两可的态度反而给外界留下了想象空间,只因特斯拉对掌握产业链上游原材料话语权的野心早已人尽皆知。

据了解,此前特斯拉曾在报告中直言,通过从矿业公司采购,可以直接参与当地市场而不必依赖多家中游公司。

今年4 月,马斯克在谈及锂盐价格持续高涨的话题时表示,锂盐价格已经高得离谱,除非成本得到改善,否则特斯拉不得不大规模地亲自参与锂矿的开采与提炼。

特斯拉不只是口头说说而已,公司早就采取实际行动。数据显示,2021 年特斯拉已从9 家采矿、化工公司采购了95% 以上的氢氧化锂、50% 以上的钴和30% 以上的镍,用于含镍电池。

在车企捆绑上游锂矿企业背后,是目前碳酸锂为首的原材料市场需求持续旺盛,而锂原材料估计未来长期存在不足。

众所周知,在每一家大型车企的背后,都有强大的供应链做支撑。为了让供应商优先向自己供应产品,入股成为供应商股东是车企的常规操作之一。

以总市值突破万亿的汽车巨头比亚迪为例,近期,比亚迪战略入股华盛锂电,后者是一家专注于锂电池电解液添加剂研发、生产和销售的高新技术企业,在细分领域处于龙头地位。

紧随其后,比亚迪与华盛锂电签署了长期合作协议。对于华盛锂电而言,比亚迪“股东+客户”的双重身份,与其他车企相比自然不可同日而语。

对此,有业内人士分析认为,比亚迪的一连串动作,实质是扩产所需,而并非单纯看好华盛锂电的未来发展前景。

眼下,比亚迪旗下新能源汽车产销两旺,公司自主研发的刀片电池即将供货特斯拉,对锂电池电解液添加剂的需求更胜从前,在扩产之际战略入股华盛锂电也是情理之中。

由彼及此,当下,在锂矿资源领域,天齐锂业是数一数二的“富户”。截至2021 年12 月31 日,天齐锂业合计拥有134 万吨/ 年的锂精矿产能和4.48 万吨的锂化合物及衍生品产能。

目前,天齐锂业拥有两处锂资源资产,即澳洲的格林布什矿场及中国的雅江措拉矿场。格林布什矿场目前正在营运中,而雅江措拉矿场的锂资源资产乃持作未来开发。

虽然举债收购SQM 股权让天齐锂业“压力山大”,但在新能源汽车产销两旺的大环境下,SQM 为天齐锂业带来了丰厚回报。

财报数据显示,今年一季度,SQM 实现净利润7.961 亿美元,天齐锂业上半年净利润预计将因此增加约6.2 亿元。

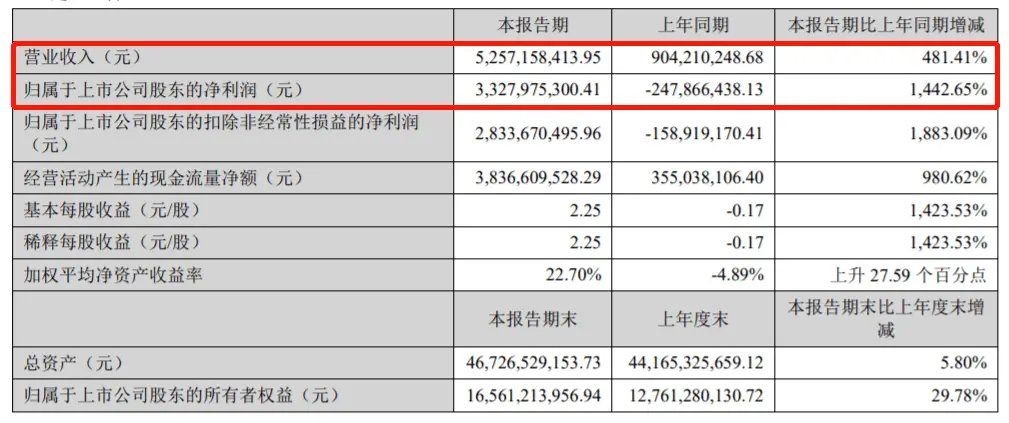

今年一季度,天齐锂业实现营收52.57 亿元,同比增加481.41% ;实现净利润33.28 亿元,同比上涨14.4 倍,超过2021 年全年净利润的六成。

值得注意的是,因澳洲锂矿产量连续出现下降,全球锂精矿供应紧张趋势不改,预计锂价全年将维持高位运行。上海钢联数据显示,近一年半,锂盐价格翻涨8 倍。

实际上,已有产业链厂商加紧布局。赶在天齐锂业H 股上市前夕,德方纳米与天齐锂业签订销售合同,约定天齐锂业将在2022 年7 月至2024 年12 月期间向德方纳米供应碳酸锂。

德方纳米是磷酸铁锂正极材料领域的龙头,正处于快速扩产时期。而天齐锂业是德方纳米稳定的锂源供应商。在锂价持续上涨的前提下,德方纳米抢先一步签署长期订单无可厚非。

那么,“家里有矿”的天齐锂业,和对锂资源虎视眈眈的特斯拉,是否会在多重因素的刺激下走到一起?一切交给时间。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00