银行股,依然是A股“最靓的仔”!

今日,银行股迎来两大重磅事件:

一是,A股银行股持续走强,工、农、中、建四大国有银行股价今日再创历史新高,而且年内银行指数涨幅超过两成,其中多只股票涨幅超过40%。

二是,杭州银行最新公告称,中国人寿拟自公告披露之日起三个交易日后的三个月内,通过集中竞价或大宗交易方式减持其股份,合计不超过约1.1亿股 (含本数),即不超过其普通股总股本的1.86%。

值得注意的是,上述两大事件或许揭露了市场当下的“氛围”,其一表明银行股在A股市场的热度,其二意味着市场或许要冷静下来了。

有机构分析,年内银行板块的行情背后,资金面是更重要的直接驱动因素。得益于较高的分红率以及企稳的净息差,银行成为风险偏好更低的保险资金第一大重仓方向,此外,主动偏股型基金重仓银行板块环比一季度也增持约1.76亿股。

万亿大象接连起舞

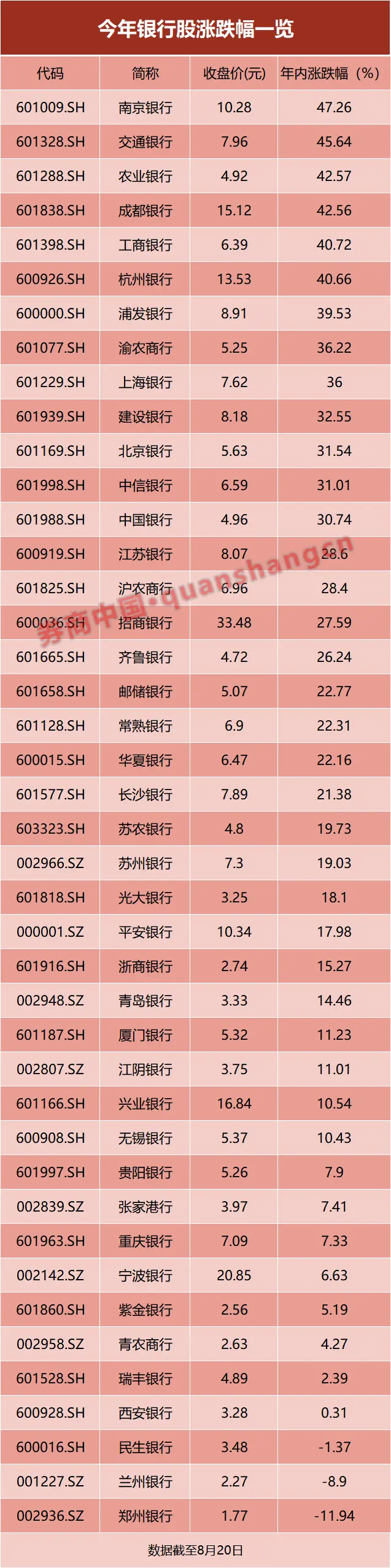

据Wind分类下的中证银行指数统计,该指数在今日上涨0.3%,年内涨幅达到了20%。个股方面,南京银行年内上涨约为47%,交通银行、农业银行、成都银行和杭州银行股价均涨超四成,仅有郑州银行、兰州银行等年内下挫。

兴业证券研报分析认为,银行股的上涨背后,一方面是今年追求高胜率和确定性的环境下,市场对于以银行尤其是五大行为代表的红利低波方向的追逐,而更重要的则是增量资金的变化——从基本面的角度无法有效解释银行上涨,资金面是更重要的驱动因素。

“今年主导性的增量资金主要是两块,一个是ETF,另一个是保险。这两块资金对银行均有较高比重的配置,也因此成为银行上涨的重要驱动。”该研报表示。

截至2024年6月,财险+人身险(占险资总规模的96.6%)合计持有的股票和基金规模分别较年初增加1369亿和1693亿元,成为今年市场难得的增量。

兴业证券认为,银行作为险资的第一大重仓方向,也显著受益于保险资金的持续流入、增配。

“今年以来我们看到如无锡银行被险资举牌等案例陆续出现。与此同时,截至2024年一季报,险资重仓股中银行股持仓占比高达48.3%,较年初提升0.8pct,显示银行仍是险资配置绝对的重镇。”此外,ETF成为今年市场重要的边际增量,而银行正是其持仓占比最高的方向。今年ETF资金大幅流入并主要加仓沪深300,银行作为沪深300指数第一大权重行业,同样显著受益。

基金方面,截至今年二季度末,主动偏股型基金重仓银行板块44.61亿股,环比一季度增持1.76亿股;重仓市值占比为2.77%,环比回升0.31pct。

股息率催动资金入场

风险偏好更低的保险资金为何如此青睐银行板块?

数据统计,目前,银行板块的股息率约为5%,在申万一级行业中排名第2,仅次于煤炭板块。且根据华福证券的测算,如果上市银行今年全年的归母净利润增速与其最新一期披露的归母净利润增速一致且现金分红率与去年保持一致,则目前超过一半的银行股息率在5%以上。

华夏基金则认为,在此前的投资市场中,银行的股息率并不夺目;随着近年利率水平下行,国内资产荒压力持续,银行的股息率就显得“真香”了。

民生加银基金基金经理邓凯成也认为:

从股息率来看,银行板块目前股息率为5.2%,在市场各个板块中位居前列,今年7月份LPR再次调降,在低利率与“资产荒”的背景下,股息率较高的银行板块吸引力进一步提升;

第二,从投资风险偏好来看,由于年初以来市场表现不佳,为了降低风险,基金加仓防守效应更强的银行板块;

第三,从宏观经济预期和银行资产质量来看,此前重要会议指出要统筹好发展和安全,落实好防范化解房地产、地方政府债务、中小金融机构等重点领域风险的各项举措,市场对于影响银行资产质量的风险因素的担忧下降,有利于银行股价表现和公募基金的增配。

基本面方面,华夏基金认为,随着降首付比例、下调贷款利率等一系列地产政策的放松,一方面有助于刺激购房需求,另一方面也有利于房企纾困,降低开发商违约风险,从而可能改善银行的资产质量,减少不良贷款的生成。实际上,2023年对公房地产贷款不良额、不良率上行幅度已显著收窄。

此外,银行业息差企稳,使得银行的盈利能力得到保障。据金融监管总局披露的数据,二季度银行业净息差为1.54%,环比一季度末持平。华夏基金表示,尽管新发放贷款利率仍在下行,但前期叫停“手工补息”、智能通知存款等高息存款、降低存款利率等举措,对负债端缓释效果已逐步体现,行业净息差已有企稳迹象。

资金出现分歧

今日,杭州银行公告称,公司持股1.86%的股东中国人寿拟在公告披露之日起三个交易日后的三个月内,通过集中竞价或大宗交易方式减持其所持公司股份,合计不超过1.1亿股,即不超过公司普通股总股本的1.86%。

其中,中国人寿通过集中竞价方式减持的,任意连续90日内减持的股份总数不超过5930.28万股(即不超过 杭州银行普通股股本总额的1%);通过大宗交易方式减持的,任意连续90日内减持的股份总数不超过1.1亿股。

其中,中国人寿通过集中竞价方式减持的,任意连续90日内减持的股份总数不超过5930.28万股(即不超过 杭州银行普通股股本总额的1%);通过大宗交易方式减持的,任意连续90日内减持的股份总数不超过1.1亿股。

此外,看好银行股并非所有基金经理的共识。

今年一二季度,张坤连续对招商银行进行减持,截至二季度末,仅易方达优质企业三年持有期混合的前十大重仓股中还持有招商银行1000万股。在另外两只基金中,招商银行已经不在前十大持仓股的名单。

银行股也并非没有风险,正如前文所述还有个别公司在普涨的行情下年内股价下挫。“风险方面,在息差收窄、信贷需求较弱、零售消费贷款不良新增开始低位拐头等多重因素作用下,部分中小银行的营收可能会面临一定压力,需要进一步关注。”邓凯成表示。

国联基金也表示,需要注意宏观经济波动、政策调整不确定性、市场竞争加剧等可能对银行股业绩产生的潜在影响。此外,还要关注个别银行的具体经营情况和潜在风险事件。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00