据知情人士透露,阿里巴巴旗下菜鸟将于第三季度递交港股上市申请书,若IPO成功有望成为今年香港大型IPO之一。

此外,顺丰拟香港第二上市,预计最快本周递表。另一家物流公司极兔已于6月16日在港交所提交上市申请,这就意味着国内物流三雄或将于下半年齐聚港股。

菜鸟拟香港上市

知情人士称,菜鸟的IPO保荐团队包括花旗、中信证券、摩根大通,目标估值约150亿至200亿美元(约人民币1050亿元-1400亿元)。不过目前暂时没有落实募资规模,如果发行10%股份,预期募资介于15亿至20亿美元(约人民币105亿元-140亿元)。

菜鸟正在评估不同的上市时间表,最快安排是在今年底前挂牌,但仍需要视市场状况及监管批准。

对此,证券时报记者向接近阿里巴巴集团的知情人士求证,对方称“应该是快了”。

事实上,阿里巴巴集团旗下各业务板块谋求独立IPO早有铺垫。

在2023年3月份季度及2023年财务年度报告中,阿里巴巴集团首席财务官徐宏说,“我们在阿里巴巴集团董事会层面设立资本管理委员会,负责全面的资本管理筹划,提升股东价值。阿里巴巴致力通过强劲的资本配置框架来持续提升股东回报。集团董事会已批准阿里国际数字商业寻求对外融资、菜鸟探索上市流程,以及盒马实施上市计划。”

而阿里巴巴最近刚官宣业务重组,拟将旗下业务分拆成六大业务集团:云智能集团、淘宝天猫商业集团、本地生活集团、国际数字商业集团、菜鸟集团、大文娱集团,除了淘宝天猫商业集团外,其他五大业务集团都将分拆上市,独立IPO。

据证券时报记者获悉,阿里巴巴集团董事会批准启动探索菜鸟集团上市。阿里巴巴集团持有菜鸟集团67%的股权,该业务集团的其他股东包括物流业的战略投资者和全球机构投资者。目标是在未来12-18个月完成这项上市计划。

公开资料显示,菜鸟成立于2013年,作为一家客户价值驱动的全球化产业互联网公司,目前已经形成面向商家、消费者和物流合作伙伴3类客户的5大核心服务板块:全球物流、智慧供应链、消费者物流、全球地网和物流科技。

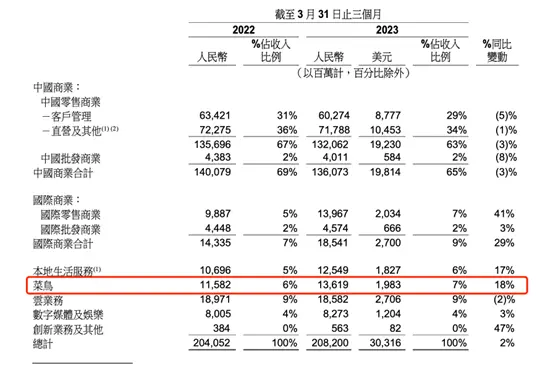

根据阿里巴巴最新财报显示,截至2023年3月31日止的这一季度,在抵消跨分部交易的影响前,菜鸟的收入同比增长15%至人民币189.15亿元(27.54亿美元)。其中菜鸟总收入有72%来自外部客户。在抵消跨分部交易的影响后,菜鸟的收入同比增长18%至人民币136.19亿元(19.83亿美元),主要受国际物流履约解决方案服务每单平均收入增加,以及对消费者物流服务需求的增加所致。

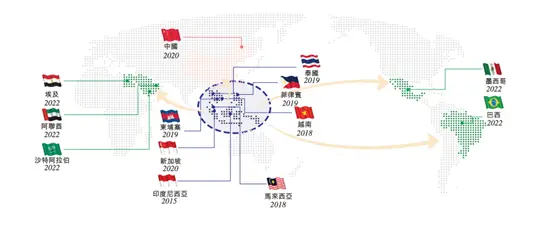

财报透露,菜鸟持续透过加强端到端的物流能力来拓展其国际物流网,为了向商家提供稳定和高性价比的服务,菜鸟不断升级其海外仓库网络,并提供广泛的物流解决方案,包括中国货物揽收、国际干线、海外支线服务,以及海外最后一公里配送服务。对于速卖通的Choice业务,菜鸟升级其仓库网络,以提高其集包直发能力,使商家在全球配送上实现全面的环球物流管理。

值得一提的是,今年3月,菜鸟成为联合国世界粮食计划署(WFP)在中国的首个全球性物流合作伙伴,通过这项合作,菜鸟将帮助WFP在全球紧急情况下缩短关键物资的配送时间。

在中国,菜鸟继续扩大其菜鸟驿站网络,以提供各种增值服务。于2023年3月31日止的这一季度,菜鸟驿站进一步提高送货上门服务的客户渗透率,送货上门包裹同比增长约85%。

物流三雄或将齐聚港股

据悉,菜鸟在密切关注极兔速递、顺丰控股的香港IPO计划。

极兔速递已于6月16日在港交所提交上市申请,其联席保荐人为摩根士丹利、美林、中金公司,后来于6月26日增聘瑞银、建银国际、招银国际为其上市整体协调人。

极兔由OPPO印尼业务的创始人李杰在2015年创办,4年后即成为东南亚第一快递公司,2019年下半年,极兔回内地发展,并在3年后成为中国快递行业第五。今年5月,极兔花费11.8亿元人民币,收购顺丰旗下丰网速运,这是顺丰在2020年成立的经济型快递业务。

招股书显示,极兔速递的快递业务在中国具有竞争力,且不断扩展至拉丁美洲及中东。快递服务跨越13个国家,包括全球范围内发展最快的新兴市场。

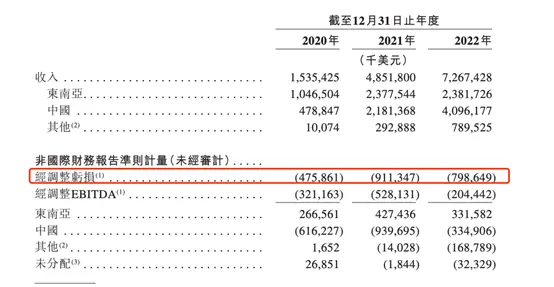

招股书显示,自2020年至2022年,极兔速递的营业收入分别为15.35亿美元(约人民币107亿元)、48.52亿美元(约人民币298亿元)、72.67亿美元(约人民币509亿元),经调整净利润亏损分别为4.76亿美元(约人民币33亿元)、9.11亿美元(约人民币64亿元)、8亿美元(约人民币56亿元),而造成亏损的原因主要来自于中国业务。

据记者获悉,极兔速递计划集资5亿-10亿美元(折合人民币35亿元-70亿元),并期望在今年内上市。

招股书显示,极兔速递将集资额用于(1)拓宽物流网络、升级基础设施及提升分拣及仓储能力及容量;(2)开拓新市场及扩大服务范围;(3)研发及技术创新;(4)用作一般企业目的和营运资金需求。

此外,王卫创办的快递公司顺丰控股据报已启动香港第二上市工作,并已委任高盛、华泰和摩根大通评估于香港发行股份计划,最快年内上市,集资额或达20亿至30亿美元(约人民币140亿-210亿元)。

顺丰控股于1993年在香港成立,其后发展重心改为在内地,2017年成功在深交所借壳上市,现已是全球第四大的上市快递公司。顺丰控股目前在香港持有嘉里物流主要股权,旗下顺丰房托、顺丰同城亦在香港上市。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00