前不久,知行汽车科技(苏州)股份有限公司(下称“知行汽车”)向港交所提交了招股书,拟主板挂牌上市。

此次上市,知行汽车拟募集资金用于加强公司自动驾驶解决方案及产品的研发、有关公司研发总部和制造工厂及新生产线的资本开支、扩大公司的销售及服务网络、营运资金及一般公司用途。此次IPO的联席保荐人为花旗环球金融亚洲有限公司、华泰金融控股(香港)有限公司以及建银国际金融有限公司。

通过招股书,凤凰网财经《上市公司研究院》发现,知行汽车在短短的6年时间,估值从3500万一路飙升至33亿元,而实控人宋阳在递交招股书前套现了3000万元。

此外,近几年知行汽车虽然业绩增长明显,但并未有效的形成利润,近3年间,公司累计亏损8.6亿元,公司经营现金流净额也持续为负。而且在产品上,无论是上游的技术还是下游的客户,知行汽车均存在依赖单一的情况。

估值6年翻9倍 实控人宋阳提前套现3000万元

资料显示,知行汽车公司创始人名叫宋阳,他1996年从北京机械工业学院毕业,获得机电工程学学士学位,并于2005年在中国科技大学获得电子信息工程学硕士学位。

2004年到2014年,宋阳从初级硬件工程师、项目经理、部门经理及研发总监,一路成为了博世中国智能驾驶研发部开创人,直到2016年底他选择创业。

宋阳选择的切入点是 “自动驾驶中央控制器”。他曾说道:“我们的大脑,指挥手去把方向盘,指挥脚去踩油门和刹车。自动驾驶的大脑也是一样的,控制器担任收回信号,决议什么时分刹车、加油或转向。”

带着“自动驾驶”的概念,知行汽车于2016年12月成立了,公司成立后,由宋阳、李双江、罗红及苏州南园共同持股,持股比例分别为76.8%、15.2%、3.0%及5.0%,注册资本为526.32万元。

2017年8月,苏州南园将其全部注册资本人民币26.32万元转让予宋阳交易价格为175万元,此时,知行汽车的估值为3500万元。

在第一次股权转让后不久,知行汽车开启了Pre-A轮融资,引入了自知一号和北京车和家(李想控股)两名投资者,两名投资者分别在2017年9月和11月均参与了知行汽车的增资计划,而此次增资后,知行汽车的估值进一步升至8500万元。

2018年9月,知行汽车开启了A轮融资,此时,知行汽车引入了中小基金和元禾原点两名投资者,与此同时,自知一号也参与了此次融资。而在A轮融资完成后,知行汽车的估值已经升至了5.1亿元,较此2017年8月时,估值翻了14倍。

之后,从2021年1月份至2022年10月份,知行汽车还进行了B轮和C轮融资,引入了建银、中银、佳汇、中天佳创、瑶宇、科讯创业、招商启航等众多投资者,与此同时,公司估值一跃升至33亿元。

估值从3500万元的到33亿元,知行汽车只用了不到6年的时间。

值得一提的是,知行汽车递交招股书前,于2022年8月至2022年10月,知行汽车进行了C3轮融资,此次融资引入了4名新投资者,分别是汉拿科锐动苏州、德创汽车、乾融泰润和雅枫三期。因为4名投资者进入知行汽车时间与公司递交招股书时间较近,构成了“突击入股”的情形。

此外,知行汽车实控人宋阳还进行了多次套现,2017年11月15日和22日,宋阳将自己持有的9.57万元和8.37万元注册资本分别转让给了自知一号和北京车和家,成功套现255万元;2021去年9月16日,宋阳将手中的5.99万元的注册资本转让给了永鑫投资,套现1197.52万元;2022年10月13日,宋阳又将手中的4.9万元注册资本作价1583.99万元,转让给了德创汽车。几次股权转让,宋阳成功在递交招股书前套现3000多万元。2022年11月17日,知行汽车进行了股改,为上市做准备。

目前,知行汽车现有股东中,创始人宋阳持股23.9%,为第一大股东。混合改革基金持股9.0%、国中创业投资持股7.6%、汉拿科锐动苏州持股7.5%,明势资本通过自知一号持股6.0%、理想汽车通过北京车和家持股4.5%,建银基金持股2.7%。

三年亏损8.6亿元,现金流净额持续为负

知行汽车随着公司估值的一步步上升,其业绩也有了不错的表现。2020年、2021年及2022年分别实现营收4765.5 万元、1.78 亿元、13.26 亿元,整体呈上升趋势。

不过,知行汽车近两年业绩之所以能够快速上升,离不开大客户吉利的“扶持”。

资料显示,知行汽车与吉利集团的首次合作始于2020年10月,当时双方就研发L2++级自动驾驶解决方案及产品展开合作。而2021年及2022年,极氪001的销量分别为6007辆和71941辆,随着极氪001的销量增长,知行汽车的业绩也得以释放。

不过,吉利贡献的营收几乎占到了知行汽车收入的90%以上,2021年和2022年,吉利对知行汽车贡献的收入分别为9450万元和12.78亿元,占知行汽车同期总收入的53.0%及96.4%。

对于高度依赖吉利,知行汽车在招股书中也进行了风险提示:“有关客户的收入损失或收入大幅减少可能对公司的经营业绩造成重大不利影响。若公司未能向该客户提供令人满意的解决方案及产品,公司与其的关系可能受到不利影响。倘若相关客户决定日后减少或终止与公司的合作,或会对公司的业务、财务状况及经营业绩产生重大不利影响。”

与此同时,知行汽车虽然傍上了大客户——吉利,为公司贡献了不少的营收,但在利润上并没有明显的变化,还是持续亏损。

据招股书显示,知行汽车于 2020 年、2021 年及 2022 年分别净亏损0.54亿元、4.64亿元及3.42亿元。总计亏损金额达8.6亿元。

对于亏损原因,知行汽车解释称,自己是一家处于早期阶段的公司,过去出现过亏损,并且预计在未来将产生重大开支及持续亏损。

除了利润,过度依赖大客户还进一步影响到了公司的毛利率情况,2020年至2022年,知行汽车的毛利率分别为20.14%、20.63%、8.34%,波动巨大且总体呈下降趋势。

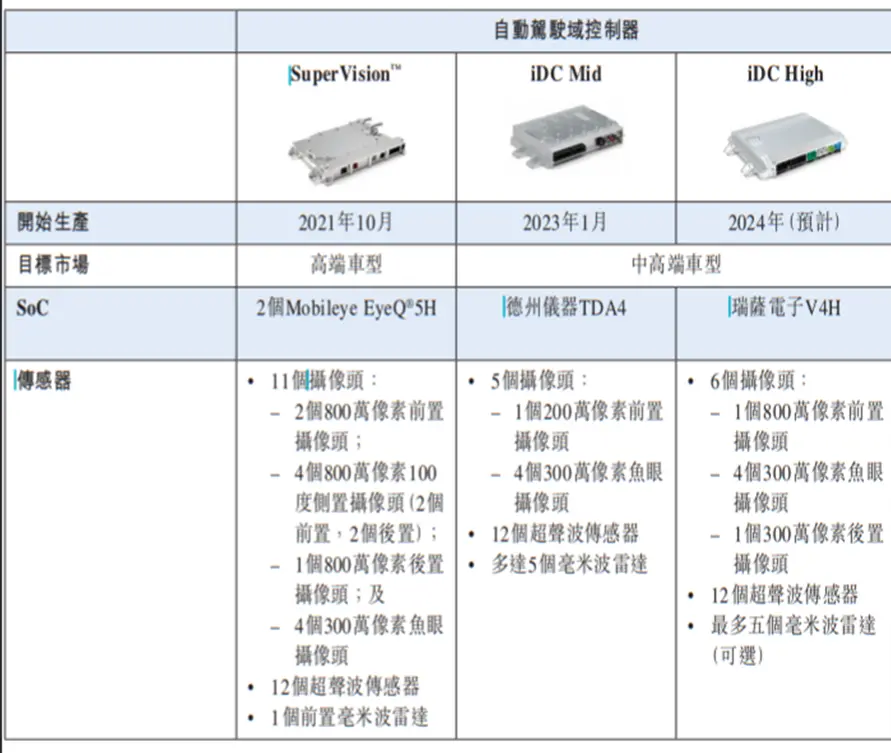

对于毛利率下降的原因,知行汽车解释称,因为在2021年10月开始量产SuperVision后,公司自动驾驶域控制器解决方案的销售占收入的比例有所上升,与其他业务分部相比,其毛利率较低。

与此同时,知行汽车的经营现金流情况也不太乐观。2020年至2022年,公司的经营现金流净额分别为-0.24亿元、-0.63亿元及-0.66亿元。

自主研发产品的技术含量较低 核心产品知识产权归属外企

知行汽车下游端严重依赖吉利的同时,上游端也极度依赖Mobileye。

资料显示,自2018年起,知行汽车与Mobileye建立了战略合作伙伴关系。目的是获取高性能、低功耗的SoC,为下游客户提供经济、优质的自动驾驶解决方案及产品。

在与Mobileye合作后,知行汽车与Mobileye推出高端自动驾驶解决方案SuperVision™,比如,极氪001用的就是SuperVision™自动驾驶解决方案。

不过,与Mobileye合作有利也有弊,优势在于可以快速的打开市场,劣势在于与与Mobileye绑定的太严重,在2020年至2022年期间,知行汽车对Mobileye的采购额分别为570万元、7840万元及9.22亿元,分别占知行汽车同期总采购额的13.6%、54.6%及69.2%。

此外,知行汽车招股书中还提到了“SuperVision™的知识产权(包括其商标),均属Mobileye所有”,这相当于被Mobileye卡着脖子,一旦Mobileye禁止公司使用该技术,知行汽车将会遭受不小的影响。

当然,知行汽车也在积极研发自主的iDC系列产品,2023年1月iDC Mid已经开始生产。目前应用在奇瑞、东风风行M6等车型上,不过,iDC系列目标市场为中高端车型,其技术含量上低于用在高端车型的SuperVision™。

比如,SuperVision™拥有11个摄像头且最高为800万像素,iDC Mid则只有5个摄像头,最高300万像素。即便说iDC系列为自主研发,但是iDC Mid的SoC芯片还是要使用德州仪器的产品,使用国产芯片的iDC High预计要到2024年1月才能开始生产,并且iDC High多项参数也不及SuperVision™。

值得一提的是,知行汽车的研发支出虽然较此前持续增加,但整体研发费用率却是在下降的。2022年底,知行汽车拥有245名研发人员,占员工总数的74%,近三年年度研发开支分别为4410万元、5490万元以及1.04亿元,但研发占比却从2020年的92.6%陡然下滑至2021年的30.8%,进一步下滑至2022年的7.8%。

突击入股、实控人提前套现、公司三年亏8.6亿、经营现金流持续为负……,诸多问题下,知行汽车未来能否成功上市?凤凰网财经《上市公司研究院》将持续关注。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00