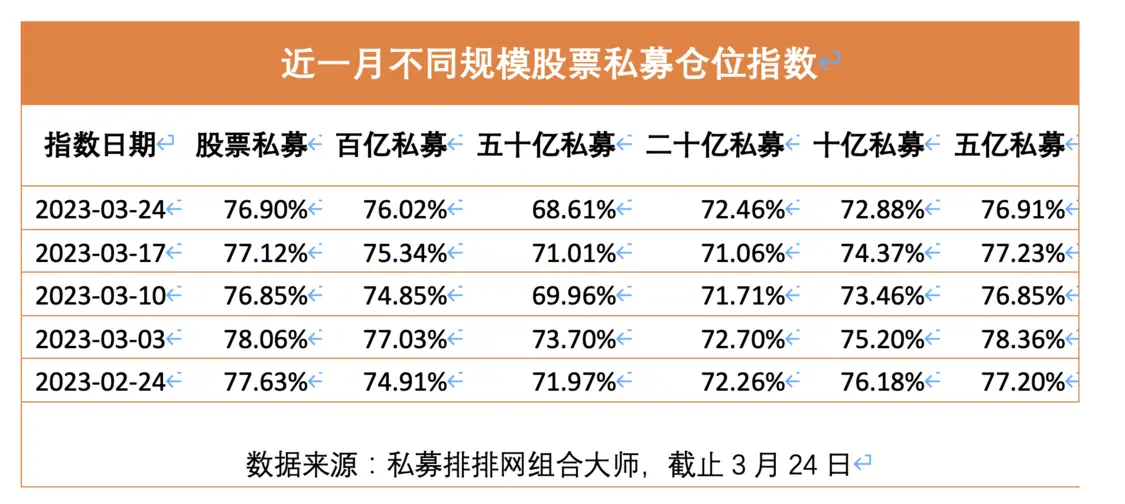

私募排排网组合大师数据显示,截至3月24日,股票私募仓位指数为76.90%,较上周小幅下降了0.22%。不同规模股票私募操作现分歧,百亿股票私募和二十亿股票私募选择加仓,其它规模股票私募则选择减仓。

进入二季度,星石投资认为,随着更多数据、政策的公布,市场的认知会逐渐清晰,股市震荡的局势可能会结束。整体看,经济处于温和修复状态对于股市而言是较为友好的,如果不出现新的黑天鹅事件,全年股市应该是震荡向上的。

百亿私募继续加仓

私募排排网组合大师数据显示,截至3月24日,股票私募仓位指数为76.90%,较上周小幅下降了0.22%。

其中满仓(仓位>80%)的股票私募占比为54.68%,中等仓位(50%≤仓位≤80%)的股票私募占比为28.73%,低仓(20%≤仓位<50%)的股票私募占比为14.27%,空仓(仓位<20%)股票私募占比为2.33%。较上周相比,满仓股票私募、低仓股票私募和空仓股票私募占比略有上升,但中等仓位股票私募占比明显下降,主要是中等仓位股票私募出现了分化。

不同规模股票私募操作现分歧,百亿股票私募和二十亿股票私募选择加仓,其它规模股票私募则选择减仓。

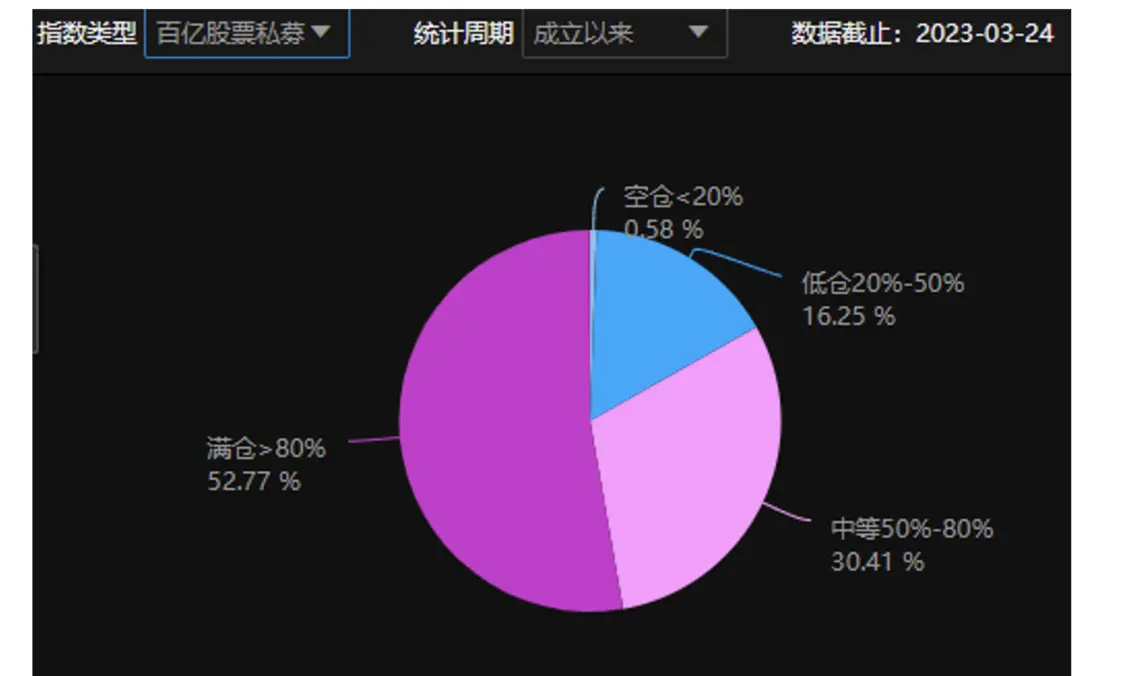

私募排排网组合大师数据显示,截至3月24日,百亿股票私募仓位指数为76.02%,较上周上涨0.68%。

拉长周期来看,近一个月百亿股票私募仓位指数整体处于上升趋势。其中满仓百亿股票私募占比为52.77%,中等仓位百亿股票私募占比为30.41%,低仓百亿私募占比为16.25%,空仓百亿私募占比为0.58%,越来越多的中等百亿股票私募倾向于加仓至满仓操作。

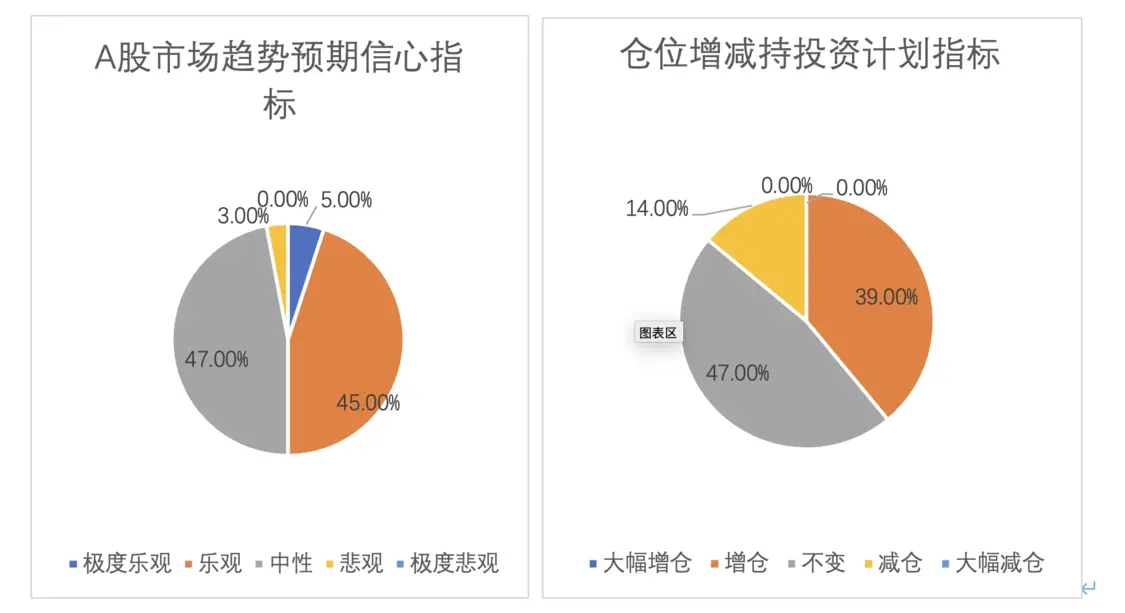

对于4月份行情的看法,私募排排网的统计显示,从趋势预期信心指标来看管理人保持乐观和中性态度的较多。自去年8月以来,时隔8个月再次出现了部分持积极乐观态度的管理人。

具体来看,2023年4月A股市场趋势预期信心指标值为126,比上月下降3.45%。其中5%的基金经理持极度乐观态度,比上月上涨5%;45%的基金经理持乐观态度,比上月下降17%;47%的基金经理持中性观点,比上月上涨10%;3%的基金经理持悲观态度,比上月上涨2%;无基金经理持极度悲观态度,与上月持平。

从增减仓指标来看,多数管理人打算增仓或者维持仓位不变,少部分管理人打算减仓。A股市场4月仓位增减投资计划指标值为112.50,比上月上涨2.27%。无基金经理打算大幅增、减仓,与上月持平;39%的基金经理打算增仓,比上月下降5%;47%的基金经理打算维持仓位不变,比上月上涨15%;14%的基金经理打算减仓,比上月下降10%。

股市震荡的局势或会结束

从最新市场观点来看,进入二季度,多家私募认为,A股近期的存量博弈格局有望改善。

拾贝投资表示,现在市场处于比较艰难的时候,因为是存量博弈,比如AGI主题的繁荣需要从别的投资上抽出资金,短期局部的盈利效应激励了一些投资者进一步加码,A股对于新事物的热情依然不减,这是好事,会促进创新,也会有一些代价,事后消化;现在整体市场的盈利效应不强,“我们判断随后会有越来越多的证据来验证中国经济的好转,市场也会反映这一点,增量资金会逐步流入。”

景林资产称,当前对A股、港股谨慎偏乐观。具体来看,今年资金面总体上会比较宽松,降准降息仍然有一定空间,政策层面预计会力保实现5%左右的经济增长目标。从估值角度,无论是港股市场还是A股市场,目前都处于历史相对低位的水平,尤其是港股市场,仍然是全球估值洼地。

星石投资指出,国内股市的波动主要与交易层面的拥挤度和年报业绩公布等有关。当前市场震荡、板块轮动与所处的宏观环境较为一致。虽然国内经济修复与市场预期的方向一致,但修复节奏、速率和预期有一定偏差,市场对于全年经济节奏和政策趋势的认知仍较为模糊。

“我们认为随着更多数据、政策的公布,市场的认知会逐渐清晰,股市震荡的局势可能会结束。整体看,经济处于温和修复状态对于股市而言是较为友好的,如果不出现新的黑天鹅事件,全年股市应该是震荡向上的。”星石投资认为,今年温和复苏、总量弹性有限,因此结构性机会的把握更加重要。

名禹资产指出,整体来看,一方面近期过于悲观的经济预期边际好转,另一方面总量经济可能仍未脱离弱复苏的框架。考虑到全球风险偏好阶段性向好,人民币国际化有望助推汇率升值,该私募认为A股近期的存量博弈格局有望改善。

投资机会上,星石投资今年主要关注与内需关系更加密切的行业,理由是股市估值修复的阶段可能已经进入尾声,下一阶段股市的驱动力将转为企业盈利,今年总量经济的弹性有限,海外衰退等不确定导致外需处于下行通道,而内需将是经济恢复的重要支撑,内需板块的基本面驱动可能会更强。

星石投资认为,从供需两端来看,内需板块的需求恢复确定性较大,但过去几年内需板块的资本开支并不多,预计全年内需板块的供给格局是逐渐向好的趋势,部分细分板块有业绩弹性超预期的可能。

名禹资产关注以数据要素为核心的数字经济、以GPT大模型产业链及其应用为核心的人工智能。重点关注最有壁垒、最有想象空间、最先业绩落地的核心环节如大模型、GPU、光模块、存储,及AI在办公、游戏、教育、金融等行业的爆品应用。同时,市场情绪转暖,行情演绎或从TMT行业向外发散,关注受益多国宣布减产原油的低估值上游油气、煤炭行业优质个股,受益美债利率下行的黄金股,及大消费、新能源板块优质个股短期超跌反弹机会。

“压抑三年的交通出行、餐饮和休闲娱乐等服务业消费还有很大释放空间,消费的潜力有望得到进一步释放。而赛道股在经过近期大幅调整后,风险得到一定的释放,一旦行业需求恢复,估值上有望得到修复。”景林投资表示。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00