11月以来狂热的“吃药”行情在12月19日迎来降温,在大盘震荡调整之下,熊去氧胆酸、医药商业、生物制品等医药股集体下跌。相比以岭药业的跌停,“布洛芬”龙头新华制药当天微跌0.22%,在医药板块中展示出抗跌性。

在疫情政策优化调整以来的十多天中,布洛芬成为A股最热概念,既有“龙头”新华制药6连板,也有亨迪药业一个半月时间股价翻了2倍。人红关注多,亨迪药业在12月19日传出“布洛芬原料药被征用”消息,目前官方并未回应这一事件的真实性。

个股涨幅惊人,持仓基金能否跟随“水涨船高”呢?

有些遗憾的是,布洛芬概念股中,公募基金持仓的并不多,新华制药、亨迪药业和多瑞药业等翻倍股均无持仓基金,近20只布洛芬概念股进入公募基金前十大重仓股的仅有恒瑞医药、达仁堂、太极集团、云天化、新开源和华特达因。

财联社记者统计发现,剔除近期下跌的恒瑞医药、华特达因和太极集团,公募基金持有的云天化、达仁堂和新开源多为基金公司的独门重仓股,业绩表现较好则仅有太平基金梁鹏。

创金合信大健康混合基金经理毛丁丁分析,11月以来将近两个月的时间,医药板块热度居高不下,其核心驱动力是防疫政策调整后需求激增、而供给短期严重受限带来的某些物资严重的供需不平衡。但随着时间推移,一些边际变化开始显现,进而对上述逻辑构成压制因素。后市上,疫情受益资产的炒作行情即便没有全面结束,但也失去了性价比。

3只布洛芬概念股一个多月翻倍

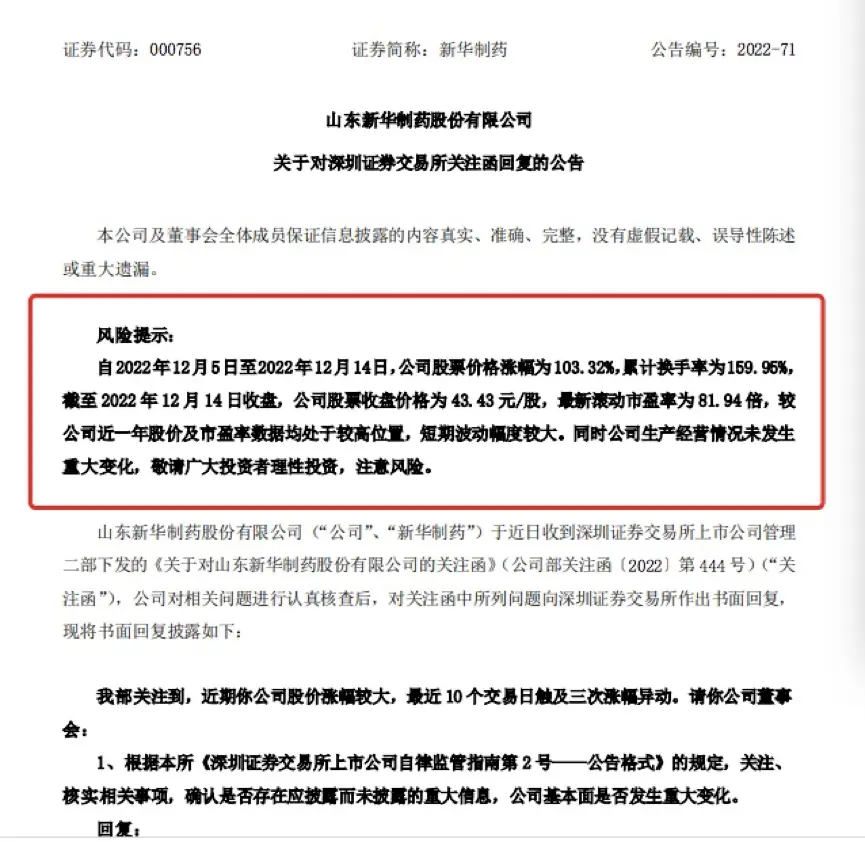

布洛芬“一粒难求”,相关个股已然涨翻了,股价异动已经引起监管注意。

12月17日,新华制药回复深交所14日关注函表示,自12月5日至12月14日,公司股票价格涨幅为103.32%,累计换手率为159.95%,截至12月14日收盘,公司股票收盘价格为43.43元,最新滚动市盈率为81.94倍,较公司近一年股价及市盈率数据均处于较高位置,短期波动幅度较大。

同时,新华制药称,公司生产经营情况未发生重大变化,提示投资者市场需求变动风险、药品销售风险和原材料供应和价格波动风险。

作为布洛芬原料药龙头企业,新华制药12月5日在投资者互动平台表示,公司是全球重要的解热镇痛类原料药生产企业,布洛芬实际市场份额接近40%。这让该公司成为布洛芬概念中炒作最热个股之一,公司在12月7日-14日斩获了6连板。

资金的狂热引起监管的关注,12月14日,深交所向新华制药发出关注函,要求其答复是否存在应披露而未披露重点信息、公司基本面是否发生重大变化;说明股东及实际控制人是否计划对你公司进行股权转让、资产重组以及其他对公司有重大影响的事项;是否存在违反公平披露原则的事项;结合近期行业发展趋势、行业政策变化等具体情况,说明对公司生产经营的具体影响,并进行充分的风险提示等问题。

财联社记者不完全统计显示,当前已有十余只个股近期发布过布洛芬相关信息,包括亨迪药业、新华制药和多瑞医药3只布洛芬概念股股价近期翻倍,尽管新华制药获得更多关注,但是同期真正涨幅最高的是亨迪药业,截至12月1日,亨迪药业自11月以来涨幅达到219.16%。

亨迪药业董秘在投资者交流平台表示,公司主要从事化学原料药及制剂产品的研发、生产和销售,原料药产品主要有非甾体抗炎类原料药布洛芬和右旋布洛芬,布洛芬原料药的产能为3500吨/年。

此外,包括康芝药业、葫芦娃、润度股份等生产或销售布洛芬相关药品的个股同期股价涨幅超过三成。

同样业务范围涵盖布洛芬,太极集团、恒瑞医药以及华特达因3只个股自11月以来股价涨幅分别为-8.74%、-5.47%以及-3.26%。拉长周期看,这3只个股行情均是从9月底开启上涨行情,太极集团则在9月26日到11月17日期间涨幅达到61%,恒瑞医药、华特达因也分别收获30%和25%的涨幅,当前在高位资金有所分歧。

国盛证券在医药生物行业2023年度策略中指出,回顾2022年,医药市场整体弱势回调企稳,医药5月底开始反弹,消费医疗,创新药、疫情受损制造业相关标的表现突出。再度回调后,10月医药再次反弹,医药新基建、政策负向预期压制解除相关、中药以及抗疫工具包方向表现突出。其中,新冠相关表现突出,部分叠加抗疫逻辑的优质中药标的则表现更佳,以岭药业、康缘药业、华润三九、太极集团等都已创出年内新高。

布洛芬概念基金未能水涨船高

尽管股价涨幅惊人,但是布洛芬概念股中,公募基金持仓的并不多,上述近20只个股中进入公募基金前十大重仓股的仅有恒瑞医药、达仁堂、太极集团、云天化、新开源和华特达因。

其中“医药茅”恒瑞医药市值为2424亿元,不仅在布洛芬概念股中拔得头魁,也是A股的医药龙头,目前,恒瑞医药为公募基金第37大重仓股,前十大持仓基金也汇聚了葛兰、邬传雁、过蓓蓓等明星基金经理,其他布洛芬概念股市值在100亿到300亿之间不等,公募基金持仓排名在300名之外。

从三季度公募基金持仓变动来看,仅有云天化在三季度公募持仓下降,共有43只基金的十大重仓股中持有,较上季度减少54只;合计持有2049.95万股,环比上季度减少55.98%。公募基金持仓增加比例最高的是三季度股价上涨的太极集团, 45只基金现身十大重仓股,较上季度增加24只;合计持有7031.10万股,环比上季度增加257.84%。此外,恒瑞医药、华特达因等个股也被公募不同程度地买入。

财联社记者统计发现,剔除近期下跌的恒瑞医药、华特达因和太极集团,公募基金持有的云天化、达仁堂和新开源多为基金公司的独门重仓股。

比如达仁堂是太平基金梁鹏的独门重仓股,他管理的太平价值增长、太平改革红利精选和太平智远三个月定开中均有达仁堂,分别处于第五、第四和第六大重仓股位置。

云天化则是前海开源和建信基金的独门重仓股,章俊管理的前海开源沪港深创新,与王霞共同管理的前海开源沪港深景气行业都重仓了云天化,此外建信基金江映德管理混合基金建信弘利和建信裕利同样重仓该股。

此外,广发基金和富安达基金旗下各有两只基金则是为数不多选择重仓新开源的产品。

从业绩来看,布洛芬概念基金未能跟随热点“水涨船高”,以医药股上涨和布洛芬概念热炒两个时间节点来看,梁鹏管理的梁鹏管理的三只基金表现最好,在近一个月和近三个月两个阶段,均取得正收益,其中,太平价值增长分别涨幅为4.68%、6.93%。

梁鹏持仓行业较为分散,三季度基金重点持仓板块(医药医疗,农林牧渔,疫情修复行业,保险板块等)未做重大调整。他在三季报中称,价值和成长并不矛盾,聚焦于未来 3-5 年存在良好的增值可能的公司,以合理的分散化形成投资组合。期望于以较小的风险承受为代价,获取长期稳健的增值。

对于布洛芬概念基金未能跟随行情上涨原因,有业内人士分析,首先,涨幅翻倍的个股不在公募基金重仓之列,公募基金持仓个股涨幅相对较小;其次,从上述基金主题来看,重仓了布洛芬概念股的基金均不属于医药主题基金,未能形成上涨合力;此外,基金是分散投资,一般而言,单个股票上涨或下跌对基金净值会产生影响,但最终业绩呈现还是组合中所有股票的整体表现,单个股票的影响力会被削弱。

400-6696-279

工作时间:08:30 - 20:00

400-6696-279

工作时间:08:30 - 20:00